- CurveFinanceとは?メリットデメリット特徴を詳細解説

- CurveFinanceの使い方を実際の画面で解説

- CurveFinanceの注意点やよくある質問も解説

Curve Finance(カーヴファイナンス)とは?

| 取引所名 | Curve Finance(カーヴファイナンス) |

|---|---|

| 設立年月 | 2020年8月 |

| TVL(総プール量) | 58億4000ドル |

| ガバナンストークン | CRV(カーブ・ダオ・トークン) |

| 取引手数料 | 一律0.04% |

| 取扱サービス | 通貨スワップ、流動性プール |

| 公式サイト | https://curve.fi |

CurveFinance(カーヴファイナンス)はETH(イーサリアム)ブロックチェーン上のDEX(分散型取引所)です。

AMM(自動マーケットメーカー)により自動で管理させているため、取引する際の手数料も低いことが魅力です。

DEXとは?

仮想通貨の取引を仲介者を介することのない分散型取引所(DEX)のことを言います。

銀行や証券会社のような組織が管理する中央集権型と違い、スマートコントラクトにより自動で通貨同士の取引を行うことができます。

ステーブルコインに特化しているということで安定的に利益が獲得できるため、人気を集めております。

ステーブルコインとは?

円やドルなどの法定通貨の価値と連動する仕組みの仮想通貨のことを言います。

BTC(ビットコイン)との違いは、法定通貨と紐付けされており、ボラティリティが狭いため安定的な点です。そのため決済通貨、ブリッジ通貨としての運用が期待されている仮想通貨です。

2022年8月20日現在ではDEX内のTVLは58.4億ドルあり世界第1位のプール量を誇っているため、世界でも高水準の流動性があると言えます。

またCurveFinanceはガバナンストークンであるCRVを発行しています。

このトークンを保有すると分配率の投票への参加や後述するトークンのブーストに使用することができるため一定数保有するユーザーも多いです。

CRVについては「仮想通貨CRV(Curve Finance)とは?」の記事でも詳しく説明していますので参考にしてください。

CurveFinanceでできること

CurveFinanceでできることは大きく分けて2つあります。

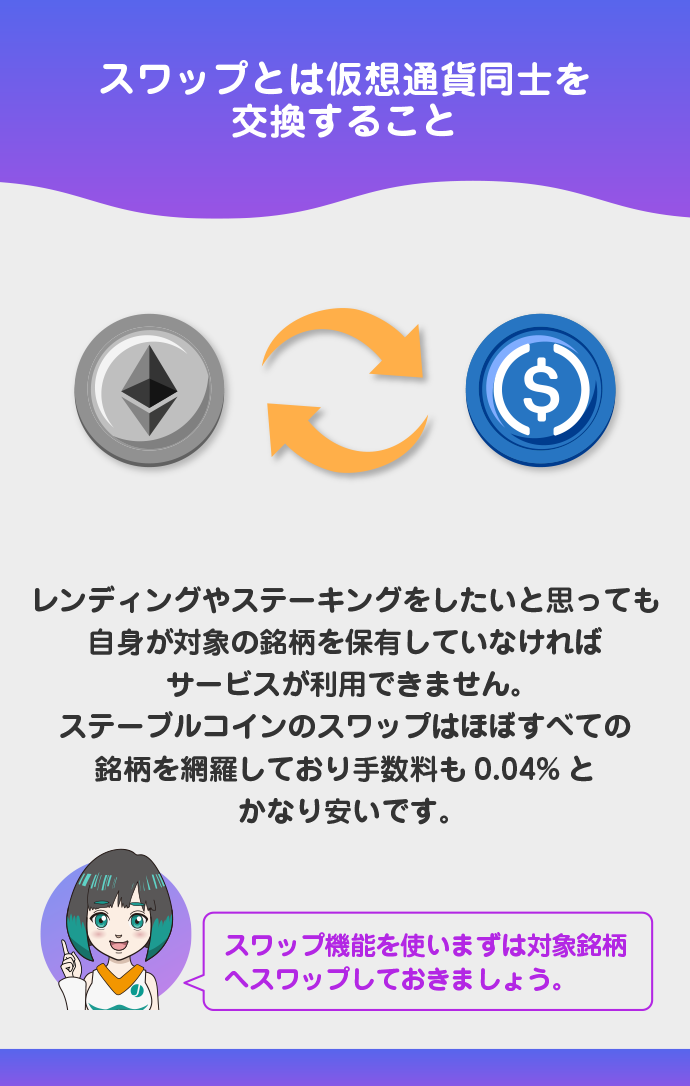

コインのスワップ

まず1つ目は「コインのスワップ」です。

スワップとは仮想通貨同士を交換することで、現在保有している日本円をアメリカドルなどに変換させるイメージです。

レンディングやステーキングをしたいと思っても自身が対象の銘柄を保有していなければサービスが利用できません。

CurveFinanceでは後述する流動性への提供で特にステーブルコインのプールが多く存在します。

それと同時にステーブルコインのスワップはほぼすべての銘柄を網羅しており、手数料も0.04%とかなり安いです。

スワップ機能を使い、まずは対象銘柄へスワップしておきましょう。

流動性の提供

流動性の提供とはDeFiで運用される流動性プールに資金を預けておくとその対価として金利分の利益を獲得できる、いわゆるイールドファーミングのことです。

イールドファーミングとは?

DEXやDeFiの流動性プールに資金を預けて報酬を獲得できる仕組みです。

上記のように資金を預けた者を流動性提供者といい、DEXなどのガバナンストークンを報酬として獲得できます。

CurveFinanceではこのイールドファーミングをかなり低いリスクで運用できるとされていることから注目を集めています。

イールドファーミングで流動性を提供するとLPトークンという流動性を提供した対価を獲得できます。

ここまではその他のDEXでも同じですがCurveFinanceでは効率よく運用できるようにさらに2つのサービスを利用できます。

それはLPトークンのステーキングとCRVトークンのロックでイールドファーミングのブーストを行うことです。

順番に説明すると以下のようにサービスを利用できます。

- 流動性を提供してLPトークンを獲得

- 獲得したLPトークンをステーキングするとCRVトークンを獲得できる

- CRVトークンをロックするとイールドファーミングをブースト

やり方はあとで解説しますがすべて行うとかなりの資金を要します。初めて利用する方はまずは少額から始めて徐々に増額していくことをおすすめします。

CurveFinanceのメリット

ここではCurveFinanceを利用するメリットを紹介します。メリットは大きく2つあります。

手数料が安い

1つ目はなんと言っても取引手数料が安いということでなんと取引手数料は0.04%です。

仮想通貨の取引手数料を取られると結果的に利益が減ってしまうため、できる限り安く済ませたいのは当然です。

DEXで有名なUniSwapでも最低0.05%なのでCurveFinanceは業界最低水準であると言えます。

トークンのスワップにかかる手数料が安ければ取引する量は必然的に増えていき、流動性が上がる要因になるでしょう。

ステーブルコインに特化している

2つ目はステーブルコインに特化しているということです。

ステーブルコインに特化していると大きく2つのことがメリットとして挙げられます。

ステーブルコインに特化しているメリット

- 流動性が安定している

- インパーマネントロス対策

これらについて詳しく説明していきます。

流動性が安定している

ステーブルコインに特化していると流動性が安定するため使いやすいというメリットの1つがあります。

CurveFinanceでは流動性プールにステーブルコインのプールが多く存在しています。

種類があるということはそれだけステーブルコインの多くがプールされていることを意味します。

前述した取引手数料が安いことも相まって、ステーブルコインの流動性の提供およびスワップでCurveFinanceを利用するユーザーはさらに増えていくでしょう。

これにより、必然的に流動性も安定するという好循環が生まれます。

インパーマネントロス対策

ステーブルコインに特化しているとインパーマネントロス対策になることもメリットとして挙げられます。

インパーマネントロスとは流動性を提供した時のほうが通常通りホールドしていた場合よりも損失となってしまうことを言います。

流動性の提供時に預け入れた資金の価格変動が起これば発生しやすい現象であり、イールドファーミングにとって切っても切り離せない問題といえます。

しかし、ステーブルコインの流動性プールなら話が変わります。

ステーブルコインはドルなどの法定通貨の価値と連動するように紐付けられています。

法定通貨は価格変動の幅が狭く、それに伴ってステーブルコインの価格変動もほぼありません。

CurveFinanceのステーブルコインの流動性プールならインパーマネントロス対策にもなり、かなりのメリットと言えるでしょう。

CurveFinanceのデメリット

CurveFinanceを利用する上でのデメリットが2つあります。

ハッキング・ラグプルリスクがある

ハッキングリスクとはその名の通り、DEX内の資金を盗まれるというリスクです。

ラグプルリスクとはDeFiなどプロジェクト運営側が資金調達してそのまま持ち逃げするいわゆる詐欺リスクのことです。

どちらもDEXを利用する上で必ず注意しておかなければならないことです。

もちろん投資は自己責任なのでどのように運用しても問題ありませんが最悪の場合、運用資金や投資対象の価値が無くなってしまうことも把握しておきましょう。

万が一、損失になっても生活に影響しない余剰資金で投資することをおすすめします。

日本語非対応

もう一つのデメリットは日本語に対応していないことです。

最近では日本語対応されたサイトも徐々に出てきていますがCurveFinanceのサイト内はすべて英語です。

初めて海外のDEXを使う方は不安になることもあると思いますが、本記事で使い方を覚えれば誰でも使えるようになります。

ただ、関連情報などを探す場合やまだ不安がある場合はGoogle翻訳などの翻訳ツールも充実していますので併せてインストールしておくのもおすすめです。

CurveFinanceの使い方・始め方

ここからは実際のCurveFinanceの利用方法を解説していきます。

大まかな流れとしては以下の通りです。

事前準備

CurveFinanceを利用するためにまず事前に準備をしておきます。

利用するために最低限やるべきことは3つあります。

CurveFinanceを利用するための準備

- MetaMaskのウォレット作成

- 運用資金の準備

- CurveFinanceとMetaMaskのコネクト

以下で詳しく説明していきます。

MetaMaskのウォレット作成

仮想通貨を運用する際は自分の通貨を保管するウォレットは欠かせません。

また取引所などのアカウントで持っておくことも可能ですが取引所のハッキングを考慮すると安全性のためにも自分のウォレットで保管することをおすすめします。

ウォレットでおすすめはMetaMask(メタマスク)です。

MetaMask(メタマスク)は無料で使える上にCurveFinance以外でも、今注目のNFTやブロックチェーンゲームなどのプラットフォームとブラウザ拡張機能により接続することが可能です。

今後、さらに使えるプラットフォームも増えていくと思いますのでこれを機に作成しておくと良いでしょう。

運用資金の準備

MetaMaskのウォレットが作成できたらCurveFinanceで運用するための資金の準備も行いましょう。

日本円なら国内取引所でETH(イーサリアム)を購入、他の仮想通貨を保有している場合はUSDT(テザー)やUSDC(USDコイン)といったステーブルコインもしくはCurveFinanceのガバナンストークンであるCRVを購入してMetaMaskへ送金しておきます。

取引所の口座開設がまだの場合は、以下の記事で詳しく解説しているので参考にしてください。

おすすめ国内仮想通貨取引所

- GMOコイン

GMOコインは、手数料の安さと取扱銘柄の豊富さで定評のある国内取引所です。特に仮想通貨の送金手数料が無料であるため、海外仮想通貨取引所やMetaMask(メタマスク)などへの送金におすすめです。 - コインチェック

コインチェックは国内でもトップクラスのユーザー数を持つ仮想通貨取引所です。仮想通貨の売買手数料が無料で、積立やレンディングなど豊富なサービスを提供しています。特にスマホアプリの操作性やデザインが高評価で、仮想通貨初心者におすすめの取引所です。 - ビットバンク

ビットバンクは、高いセキュリティと多様な取扱銘柄が魅力の国内仮想通貨取引所です。預かり資産の大半をコールドウォレットで管理し、マルチシグ対応など堅牢なセキュリティ体制を整えています。現物取引に加え、信用取引やレンディングサービスも提供しており、取引スタイルに応じた柔軟な運用が可能です。また、板取引に対応しており、スプレッドが狭く中上級者にも人気です。 - bitFlyer

bitFlyerは、国内最大級のビットコイン取引量を誇る国内取引所です。ビットコインが貯まるクレジットカードや、Vポイント(旧Tポイント)をビットコインに交換できるサービスが評判です。さらに、少額から仮想通貨を手数料無料で購入できる点も魅力です。

国内取引所は、トラベルルールの影響で海外取引所との送金が制限される場合があります。そんなときは、メタマスクなどのプライベートウォレットを経由すれば問題ありません。

おすすめ海外仮想通貨取引所

MetaMaskへの送金方法は上記の関連記事に明記してありますので参考にしてください。

CurveFinanceを利用するために、自身のMetaMaskのウォレットをCurveFinanceに接続します。

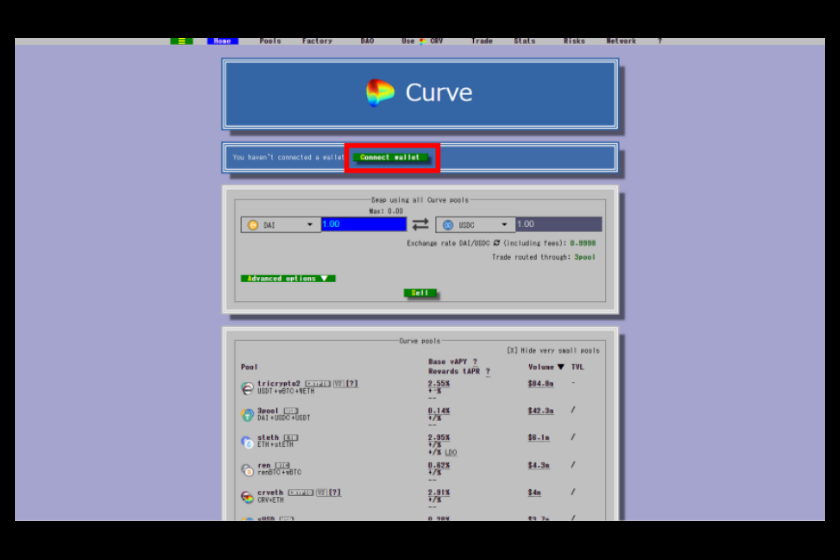

下記のCurveFinance公式サイトへアクセスします。

上記リンクを開くとサイトのホーム画面が表示されます。

画面中央の赤枠部の「Connect wallet」ボタンをクリックします。

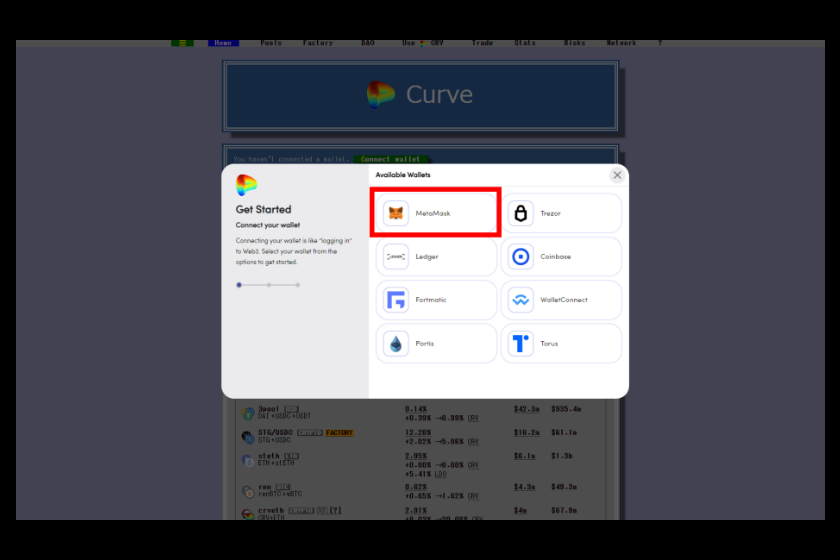

ウォレット選択画面が表示されます。

赤枠部の「MetaMask」をクリックします。

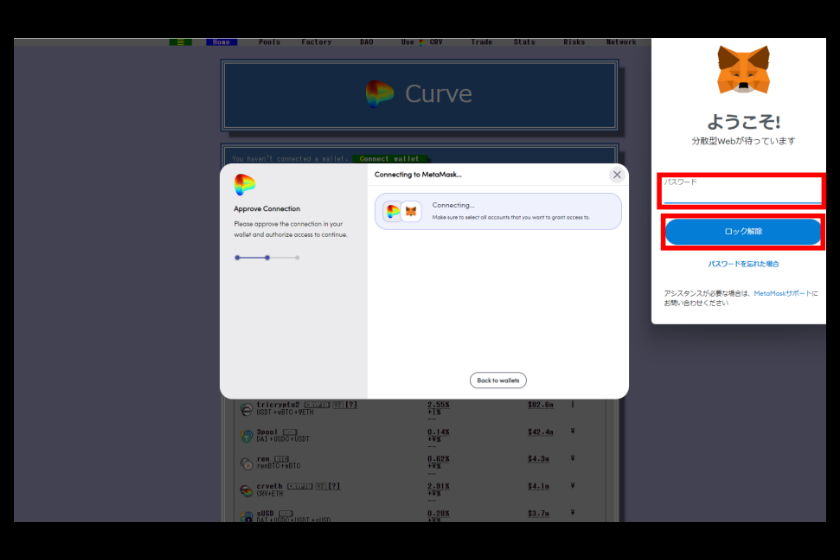

MetaMaskのウォレット接続画面が表示されます。

右の赤枠部の上から「パスワード」に自身で決めたパスワードを入力します。

「ロック解除」ボタンをクリックします。

これでウォレット接続が完了です。

最初のホーム画面で「Connect wallet」ボタンが無くなっていれば接続が成功しています。

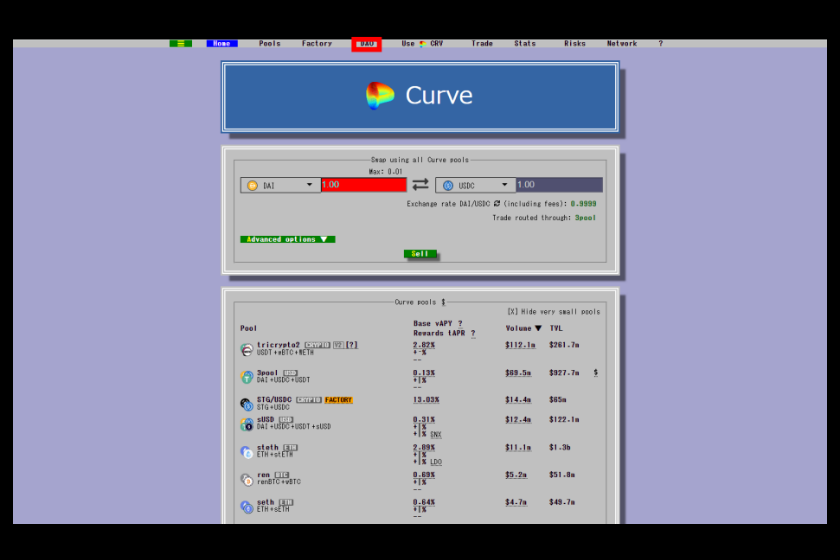

スワップする方法

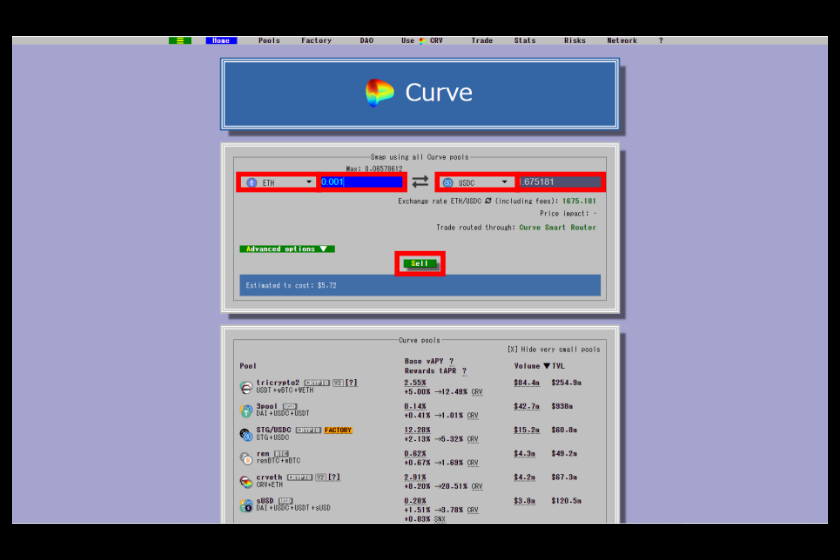

DEX内で仮想通貨をスワップしていきます。今回は例としてETHをUSDCへ変換します。

CurveFinanceを開くとホーム画面中央ですぐにスワップができます。

赤枠部の左から交換元となる銘柄を選択し、交換したい数量を入力します。

さらに右側赤枠部に交換先となる銘柄を選択します。すると自動で交換される数量が表示されます。

最後に下側赤枠部の「Sell」ボタンをクリックします。

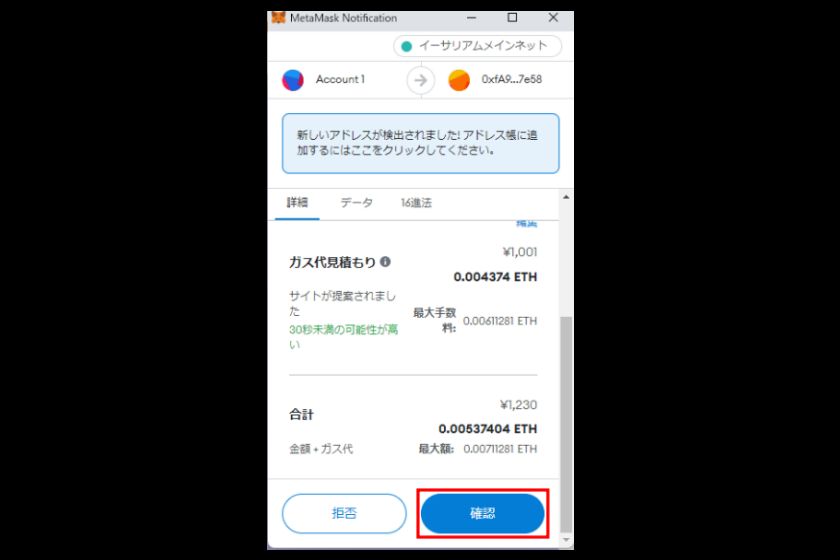

MetaMaskのポップアップが表示されます。

下へスクロールして内容を確認し、問題なければ赤枠部の「確認」ボタンをクリックします。

これで取引が実行されますので、完了したらスワップができているかMetaMask内を確認しておきましょう。

流動性を提供する方法

流動性の提供を実際に行っていきます。

今回は例として「3pool」という流動性プールへ提供します。

3poolはDAI、USD、USDTの3種類のステーブルコインを組み合わせたプールです。

CurveFinanceの中で最もTVLが多く低リスク低リターンのため、初めての方にはおすすめです。

TVLとは?

流動性プールに預け入れられている資金の総額のことを示します。

仮想通貨がどれだけ預け入れられているかにより金銭的な価値を表しているため、TVLが多ければ多いほど価値が高いという解釈ができます。

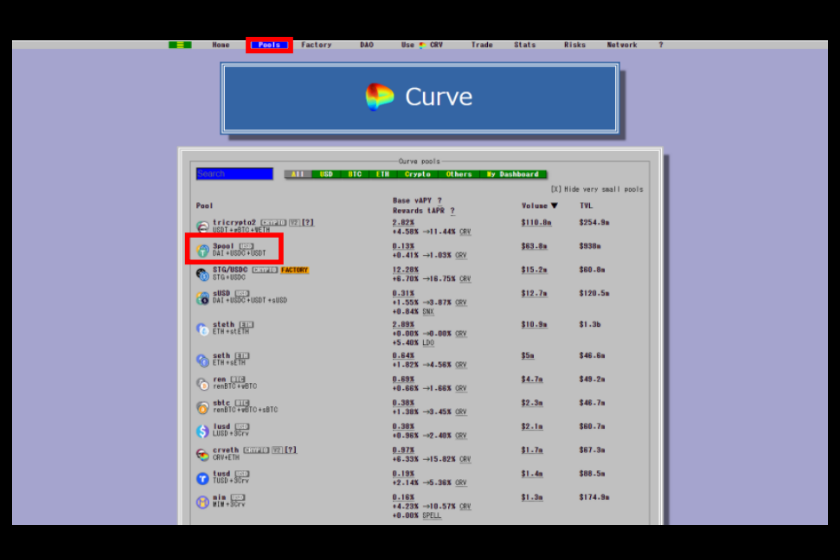

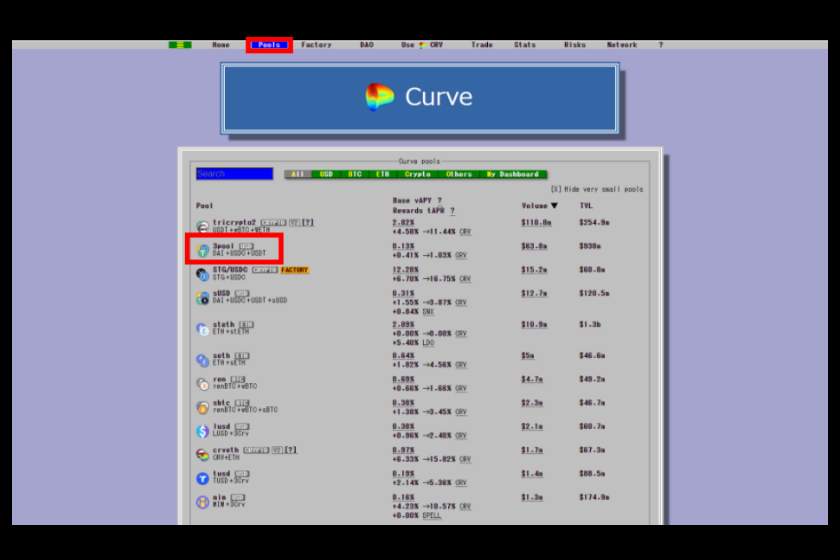

まずは流動性を提供するプールを選択します。

CurveFinanceの上メニューから赤枠部の「Pools」をクリックします。

流動性プールの選択画面が表示されますのでこの中からクリックして選択してください。(今回は赤枠部の3poolを選択します。)

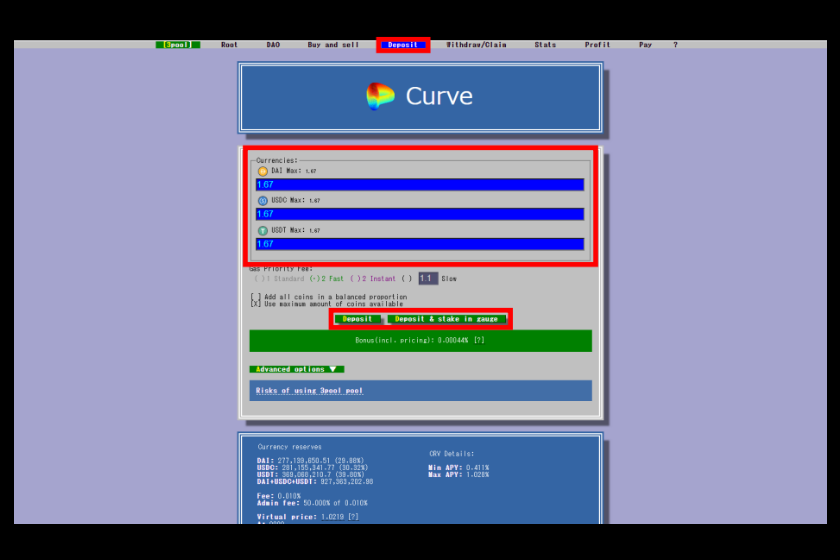

プールの画面が表示されますので、上メニューから赤枠部の「Deposit」をクリックします。

すると通貨入金画面が表示されます。画面中央部の赤枠部の「Currencies」にそれぞれ預け入れるコインの数量を入力します。

下の赤枠部の「Deposit」をクリックすると入金のみ行い、LPトークンを受け取ることができます。

もう一方の「Deposit & stake in gauge」をクリックすると入金を行い、さらにLPトークンのステーキングするところまで行いますのでCRVトークンを受け取ることができます。

どちらかをクリックします。

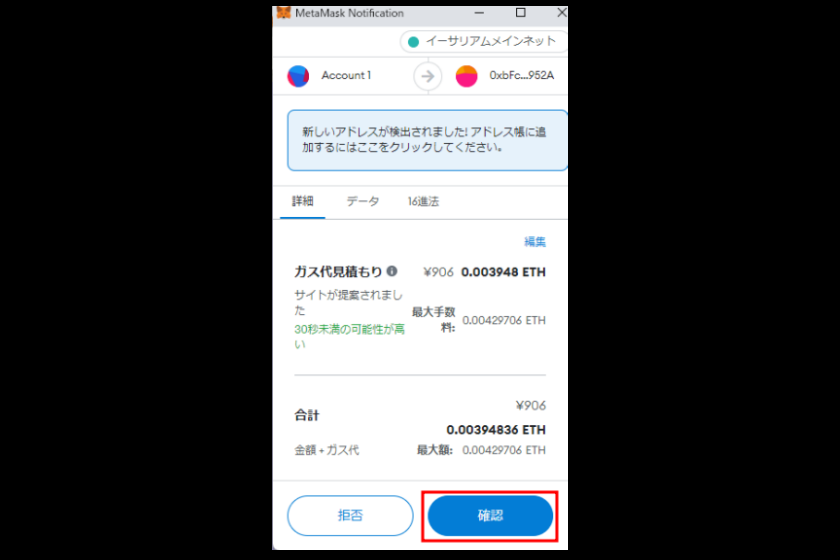

MetaMaskのポップアップが表示されます。

下へスクロールして内容を確認し、問題なければ赤枠部の「確認」ボタンをクリックします。

これで取引が実行されますので完了したらスワップができているかMetaMask内を確認しておきましょう。

CRVトークンをロックしてイールドファーミングをブースト

イールドファーミングを行い、LPトークンのステーキングまで行うとCRVトークンを獲得できます。

さらに獲得したCRVをCurveFinance内にロックするとイールドファーミングを最大2.5倍までブーストすることができます。

ただし初めてCurveFinanceを利用する方はCRVトークンを保有していないためトークンを追加で購入する必要があり、さらに資金が必要になります。

追加資金を用意することは回収効率を下げかねないことと、そもそもCRV自体の価格変動により、損失になる可能性もありますのでこれを把握した上で行うようにしてください。

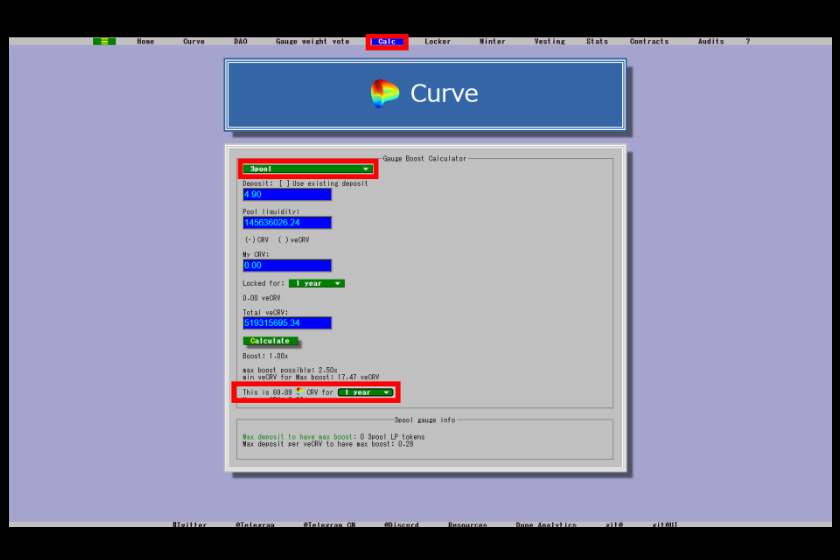

CurveFinanceホーム画面の上メニューから赤枠部の「DAO」をクリックします。

さらに上メニューから赤枠部の「Calc」をクリックするとブーストに必要なCRVを計算できる画面が表示されます。

画面中央の赤枠部の「Select a gauge」ボタンのプルダウンで自身が選択したプールを選択します。

すると下の赤枠部のようにブーストに必要なCRVが表示されます。

ちなみに画像ではロック期間を「1year」で表示していますが1weekから4yearまで選択可能です。

期間が長ければその分ブーストに必要なCRVの数量は減少しますので、ロック期間を変更したい場合はプルダウンから好きな期間を選択して確認するものよいでしょう。

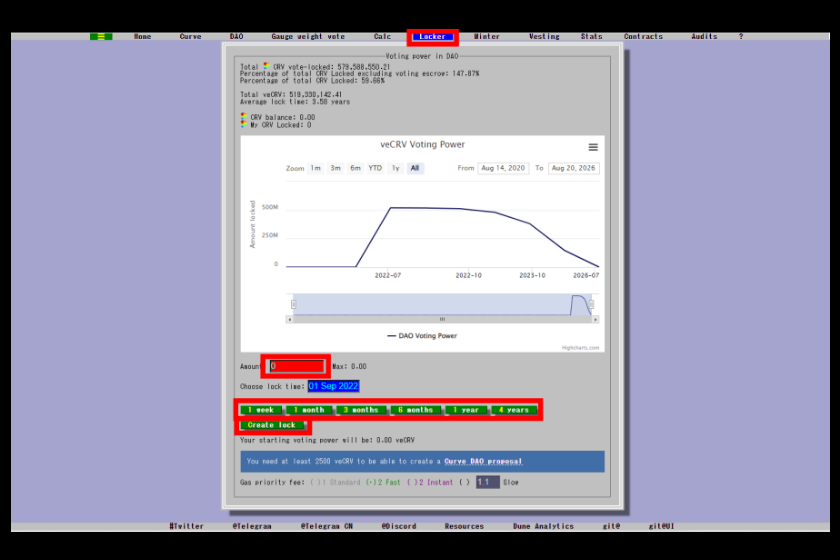

実際にロックするには、上メニューから赤枠部の「Locker」をクリックします。

赤枠部の「Amount」にロックするCRVの数量とロック期間のボタンをクリックして選択します。

最後に「Create lock」ボタンをクリックします。

MetaMaskのポップアップが表示されますので内容を確認し、承認すると実行されます。

流動性の提供を解除する方法

流動性の提供後、報酬を獲得するための流動性提供を解除する方法を解説していきます。

流動性を提供しているプールを選択します。

CurveFinanceの上メニューから赤枠部の「Pools」をクリックします。

流動性プールの選択画面が表示されますのでこの中からクリックして選択してください。(今回は赤枠部の3poolを選択します。)

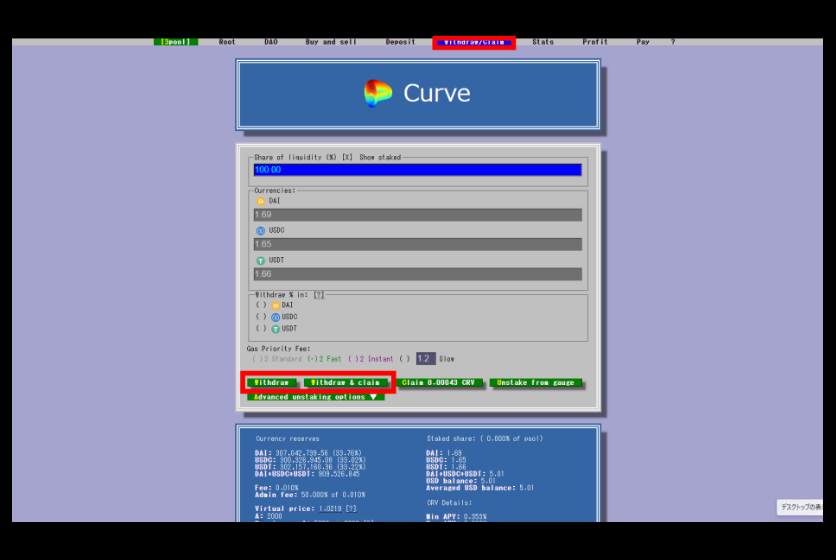

プールの画面が表示されますので、上メニューから赤枠部の「Withdraw/Claim」をクリックします。

すると出金画面が表示されます。下の赤枠部の「Withdraw」をクリックすると出金が行われ、流動性の提供が解除されます。

流動性を提供してステーキングを行っていない方はこちらをクリックしてください。

流動性を提供してステーキングも行っている方はもう一方の「Withdraw & Claim」をクリックすると流動性の提供の解除とステーキングで得たCRVトークンを受け取ることができます。

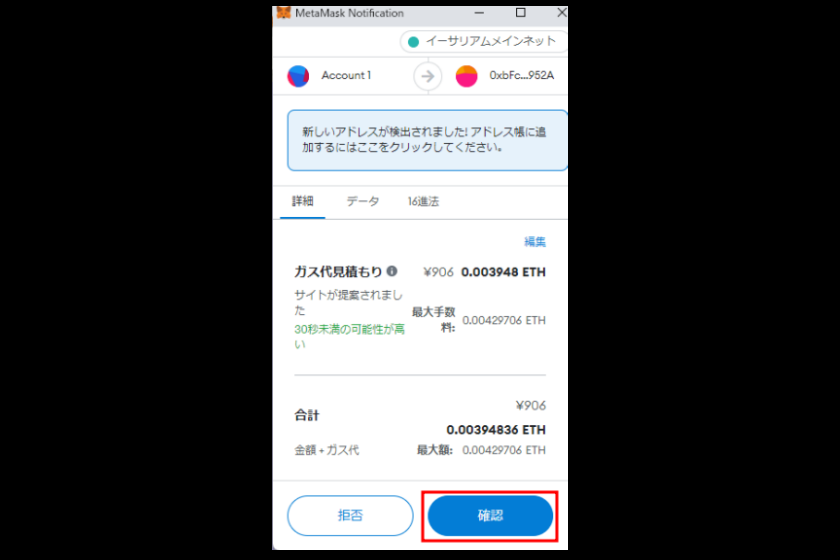

MetaMaskのポップアップが表示されます。

下へスクロールして内容を確認し、問題なければ赤枠部の「確認」ボタンをクリックします。

これで取引が実行されますので完了したらスワップができているかMetaMask内を確認しておきましょう。

CurveFinanceの注意点

CurveFinanceの使い方がわかったところで次に利用する上で注意すべきことを記しておきます。

それは「ステーブルコイン=安定的な仮想通貨では無い」ということです。

最近ではTerraformLabsという企業が発行するステーブルコインであるUST(テラUSD)が2022年5月に記録的な大暴落をしました。

USTはアメリカドルに連動するステーブルコインでしたがその中でも無担保型ステーブルコインという種類だったためにガバナンストークンであるLUNA(Terra)の大量売却に伴い、暴落しました。

そのような事態にならないようにするためにもステーブルコインそれぞれの知識を深く理解して運用するべきと考えます。

以下に暴落したLUNAやステーブルコインの中でも人気なUSDCやUSDTがどのような通貨なのか是非参考にしてみてください。

CurveFinanceの使い方に関するよくある質問(Q&A)

最後に本サイトへのお問い合わせの中から「CurveFinanceの使い方」についての質問に回答していきます。

ETHやLINK、ガバナンストークンであるCRVなどへのスワップは可能です。

その他のアルトコインは現在スワップできませんが今後できるようになる可能性はあります。

どのプールも対象の銘柄を保有していれば流動性を提供できますので自身で好きなプールを選ぶことができます。

選ぶポイントとしてはリスクとリターンの許容度で選ぶとよいでしょう。

リスクの低いプールを選ぶとリターンも低いですが、リスクの高いプールを選ぶとリターンも高くなります。

DEXでアービトラージは簡単に稼げると聞いたのですが本当ですか?

アービトラージは簡単に言うと「一方の取引所で仮想通貨を安く買ってもう一方の取引所で高く売る」ことを意味します。

その行為自体は簡単にできますが各取引所の価格差の確認と取引所間の送金などをしないといけないため、労力を要します。

また、まとまった資金がなければそれなりの利益になりませんので初心者の方にはあまりおすすめしません。

まとめ

今回はCurveFinanceの使い方のポイントをまとめると以下のようになります。

CurveFinanceのまとめ

- ETHブロックチェーン上のDEXであり、スワップと流動性提供ができる

- DEX内のTVLは58.4億ドルあり、世界最大水準を誇る

- 取引手数料が0.04%と業界最安値である

- ステーブルコインに特化しているため、流動性は安定的でありインパーマネントロス対策もできている

- ハッキングとラグプルリスク、日本語非対応であることはデメリットである

CurveFinanceはステーブルコインに特化したDEXで規模的にも世界最大水準の取引所です。

ステーブルコインに特化しているということで安定的にしっかりと資産を増やせるため、今後もさらに人気が増していくことが予想されます。

デメリットもありますが利用するメリットのほうが大きいため、これを機に始めてみてはいかがでしょうか。