- 仮想通貨DAIの特徴と仕組み・ステーブルコインについて解説

- 仮想通貨DAIの将来性について考察

- この記事を読めばステーブルコインDAIについて理解を深めることができる

仮想通貨DAI(ダイ)とは?

仮想通貨DAIの基本情報

| 名称 | ダイ(DAI) |

| ティッカーシンボル | DAI |

| 発行体 | MakerDAO |

| 開始日 | 2019年11月 |

| 時価総額ランキング(2025年9月) | 27位 |

| 基盤技術 | イーサリアム(Ethereum/ETH) |

| トークン規格 | ERC-20 |

仮想通貨DAIとは「MakerDAO」で発行される通貨で、米ドルに連動する仮想通貨担保型のステーブルコインです。

現在時点(2025年9月)のコインマーケットキャップの時価総額ランキングでは、27位にランクインしています。ステーブルコインランキングでは5位です。

DAIは透明性の高いステーブルコインとして非常に将来性を期待されている仮想通貨の一つとなり、ステーブルコインランキングでは5位ですが、仮想通貨担保型のステーブルコインでは1位の時価総額を誇っている通貨です。

このDAIついて理解するためには最初にステーブルコインとステーブルコインの種類について知っておかなければいけないので以下で解説していきます。

ステーブルコインとは

ステーブルコインは、トレードする人には馴染みのある言葉かもしれませんが、「言葉としては知っている」とか、「よく耳にするけど実際に売買したことは無い」という人もいるかもしれません。

ステーブルコインとは、一般的な仮想通貨のように価格が激しく変動しないように設計された仮想通貨です。

仮想通貨のメリットは国などの垣根が無くボーダーレスで持つことのできる資産だと言う点ですが、あまりにも激しすぎる価格変動がデメリットとなります。

そのため、一般の法定通貨のように実際の決済で使うことが難しい通貨となります。

ステーブルコインはその課題を解決すべく設計され、海外送金や決済に使用できる有効な手段として、仮想通貨のメリットだけを享受できる仮想通貨として注目されています。

また、あまり知られていないですが、ステーブルコインは下記の3種類の属性に分かれています。

ステーブルコインの種類

- 法定通貨担保型

- 仮想通貨担保型

- 無担保型

この3種類のステーブルコインについて以下で解説します。

なお、ステーブルコインについてはこちらの記事でも解説しているので併せて読むことをおすすめします。

法定通貨担保型

法定通貨担保型のステーブルコインはアメリカドルや日本円を担保にしている仮想通貨です。

最も安定しているステーブルコインと言われ、USDT(テザー)が一番有名です。

法定通貨担保型ステーブルコインは、例えばUSDTならばレートが「1ドル=1ステーブルコイン」に固定されています。

つまり、1ステーブルコインが1アメリカドルと同等の価値を持つため、そのステーブルコインで他の仮想通貨トレードなどに使用し、アメリカドルを使って取引するのと同じように取引することができます。

法定通貨担保型ステーブルコインの価値が保証されるためには、発行者がステーブルコインの発行枚数と同じだけの法定通貨を持っている必要があります。

ただ、数ある法定通貨担保型のステーブルコインの中には、発行者が発行枚数と同量の法定通貨を保有していない(保有量が足りていない)ケースもあり、そういったステーブルコインは信用が完全に担保されていないと言うリスクも存在します。

仮想通貨担保型

仮想通貨担保型ステーブルコインは、その名の通り特定の仮想通貨を担保にステーブルコインの価値を担保するタイプの仮想通貨となります。

特定の国が発行している法定通貨と違い、仮想通貨の非中央集権的な性質が保たれたままというメリットがあります。

しかし、担保となる仮想通貨自体の価格が安定しているわけではないので、その不安定さはそのまま信用の不安定さにつながるデメリットがあるステーブルコインとなってしまいます。

そういった信用不安を解消するため、「発行者は担保として保有する仮想通貨の量を2倍にする」などの工夫を行い信用を担保しています。

無担保型

こちらは先に解説した2つのタイプと違い、法定通貨や仮想通貨を担保として一切保有しないタイプのステーブルコインです。別名「アルゴリズム型ステーブルコイン」とも言います。

仮想通貨に限らず、物の価格が決定される市場原理は非常に単純で、「供給量より需要が大きくなれば価格は高騰」し、「供給量より需要が小さくなれば価格は下落」します。

無担保型はその原理を利用し、そのステーブルコインの価格が上昇すれば発行枚数を増やし、反対にそのステーブルコインの価格が下落していれば、発行枚数を減らして価値を調整している仮想通貨です。

これは日本の日銀やアメリカの中央銀行(FRB)などがインフレの抑制やデフレの脱却のために通貨の発行量を増減させる方法をイメージしてもらうとわかりやすいはずです。

日銀やFRBはこの調整を人の手で行いますが、ステーブルコインはプログラムによって自動で調整し、価格の安定に努めています。

仮想通貨DAIの特徴は非中央集権型管理で透明性が高いこと

仮想通貨DAIへの期待の高さは最初に話したように、透明性の高いステーブルコインと言う部分が最も大きな要因となります。

DAIは、分散型自立組織のMakerDAOが発行している分散型のステーブルコインです。

MakerDAOとは、ステーブルコインDAIの発行や管理、レンディングプラットフォームDSRの提供などを行っているDeFiプロジェクトのことです。

金融サービスをDAO(自立分散型組織)によって分散的に運営することを目的としていて、DeFiを代表するプロジェクトです。

また「最初の大規模DeFiプロジェクト」としても知られていて、その影響力および重要性から、CompoundやUniswapと共に「DeFi御三家」とも言われています。

MakerDAOは、イーサリアムのスマートコントラクトを介して通貨を発行しているので、中央に管理者を必要としません。

スマートコントラクトとは?

スマートコントラクトとは、ブロックチェーン技術上のシステムであり、最初に設定されたルールに従って取引や情報をもとに実行されるプログラムです。簡単に言えばブロックチェーンの改ざんがほぼ不可能と言う特性を利用して、取引の記録を保存したりルールを決めておくことにより、チェック機能としての管理者がいない取引を可能とした技術になります。

詳しくはこちらの記事で解説しています。

この部分が、DAIの最大の特徴となります。つまり不正が起こりにくいステーブルコインと言うことです。

正確に言うとMakerDAO自体を管理している「Maker財団」という組織が存在しますが、正式に解散することを発表しているので、非中央集権的な通貨になることが決まっています。

◆Maker財団とは?

Maker財団は、ガバナンストークン「MKR」の保有者が「プロジェクトの管理、チームの管理、必要なアップデート、世界中での利用促進」といったことに対応できる準備が整うまで、プロジェクトを管理するために作られた時限的な組織です。

「MKR」とは、MakerDAOの運用に用いられるガバナンストークンのことです。MKRを保有することで、MakerDAOの意思決定やロードマップ策定に参加できる様になります。

Maker財団は「MKRの保有者で運用ができる」と判断し、2021年7月に正式に解散することを発表しています。

今後はMKRホルダーがプロジェクトの管理や運営をしていくことになり、MakerDAO完全な分散型組織になるため、さらに透明性と信頼性の高いステーブルコインとなることが予想されています。

仮想通貨DAIがドルぺッグ(価格担保)される仕組み

仮想通貨DAIは仮想通貨担保型ステーブルコインのデメリットである「価値を担保できない可能性」部分を解消するために次の2つの仕組みを取り入れています。

以下で詳しく見ていきます。

過剰担保とロスカット

DAIは過剰担保を前提として発行されます。過剰担保とは、借入の際に借入額以上の担保資産を預け入れることです。

例えば、ETHを担保としてDAIを発行する場合、「145%」の最低担保率が設定されています。つまり、100ドル相当のDAIを発行するには145ドル以上のETHを預ける必要があるということです。

この仕組みを採用することで預けた通貨の価格が下落したとしても、DAIの価値を下回る事なく、価格を安定的に保つことができます。

しかし、値動きの激しい仮想通貨では簡単に通貨の価値が下がってしまう場合が多々あります。

この預けた仮想通貨の価値が下がりDAIの価値がドルより下がってしまう(ドルペッグが外れる)危険性を回避するために、DAIではロスカット(強制清算)の仕組みを導入しています。

このロスカットの仕組みは、預けた仮想通貨が発行したDAIより価値が下がった時点で没収されてしまうシステムです。同時に「清算手数料」というペナルティも課せられてしまいます。

没収した仮想通貨は「担保オークション」もしくは「債務オークション」で売り出され、その売却費用と清算手数料で不足分のDAIを補い、ステーブルコインとしての安定性を保っています。

この仕組みのため、DAIを発行する際は多めに通貨を預け入れることが推奨されています。

インセンティブ調整

仮想通貨DAIはステーブルコインですが、以下のような市場の需給バランスの影響を受けてしまいます。

- 需要が増える→価格・価値が上昇

- 供給が増える→価格・価値が下落

DAIは1ドル付近で価格が安定していなければいけませんから、この価格の調整をしなければいけません。

法定通貨やUSDT、USDCは管理者がいるため、この価格調整が容易ですが、DAIは非集権型ステーブルコインのため「インセンティブ調整」という仕組みで価格の調整を行っています。

インセンティブ調整とは簡単に言うと、手数料や金利をMakerプロトコルが自動的に調整してDAIの発行量を調整する仕組みです。

DAIはDAI発行の際に安定化手数料を徴収し、DAIを預けた場合は金利(DAI Savings Rate)が発生する仕組みの通貨です。

この安定化手数料と金利を次のように調整して市場にDAIの流通量を調整しています。

DAIのインセンティブ調整の仕組み

| DAIと米ドルの関係 | 安定化手数料・金利 | 結果 |

|---|---|---|

| DAIの価格が1米ドルと比較して上昇した場合 | 引き下げる | DAIの市場への供給量が増え、DAIの価格・価値が下がる |

| DAIの価格が1米ドルと比較して下落した場合 | 引き上げる | DAIの市場への供給量が減り、DAIの価格・価値が上がる |

この仕組みは市場原理の理にかなったものとなっていますが、DAIに関わるユーザー数に依存するシステムとも言えます。

そのため、より安定的なステーブルコインとなるためには、DAIの認知度が広がることもポイントとなります。

仮想通貨DAIの将来性をチャートなどから考察・今後の見通し

仮想通貨DAIは管理者、管理する会社がない非中央集権型のため、透明性の点では将来有望なステーブルコインです。

ステーブルコインは本来法定通貨の代わりに安定した価値で決済など使う目的で開発されていますから、安心して使える透明性の高さは重要な指針となります。

ただし、DAIの将来性はDAIの骨幹となる「非中央集権」の考え方の普及がポイントとなる通貨です。

なぜなら、先ほど「仮想通貨DAIがドルぺッグ(価格担保)される仕組み」で話したように、DAIがドルペッグを維持するにはユーザー数が大きな影響を与えます。

つまり、「非中央集権のDAIは安心して使える」と仮想通貨に関わる人だけでなく一般的に法定通貨を使っている人にも認知され通常の生活で使われることがポイントとなるのです。

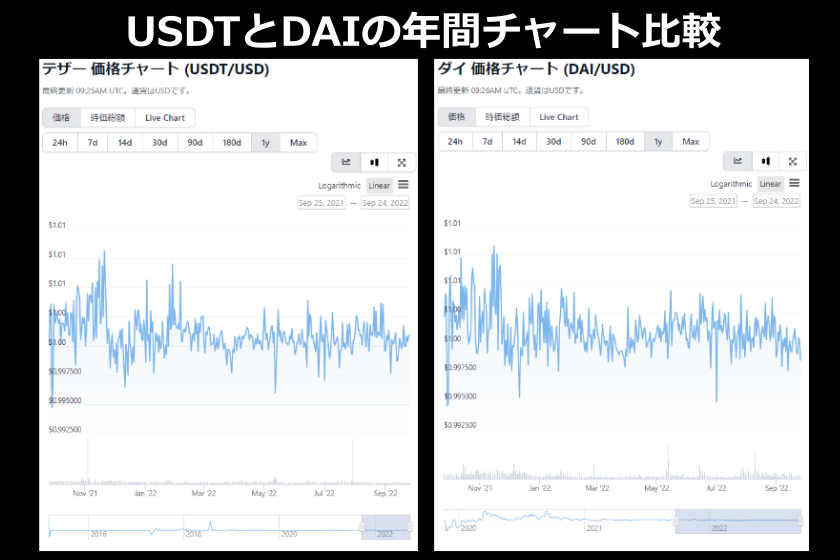

同じステーブルコインUSDTやUSDCは発行管理している管理者が存在し、法定通貨担保型のステーブルコインのため、ステーブルコインに絶対的に必要な安定感の点ではこちらの方が有利になりやすいと言えます。

ただ、このようにチャートを比べてみるとUSDTの方が若干安定していると言えますが、さほど問題となる価格のズレは無く、現状DAIは十分に機能しているステーブルコインと考えて問題ありません。

一方、DAIの懸念点はステーブルコイン全体に言える部分となりますが「ステーブルコイン=安定的な仮想通貨」の神話が崩れたことです。

2022年5月のLUNAの大暴落によりUSTのドルペッグが外れてしまった事件以降、ステーブルコインの安定性を懸念する声が国家単位で上がっています。実際ステーブルコイン時価総額1位のUSDTでさえ担保の不安を解消できていない状態です。

そのため、DAIの将来性は高いと言いつつも、仮想通貨に関する前向きな法整備も将来性の一つのカギになると筆者は考えます。

LUNAの大暴落の原因などについてはこちらの記事で解説しているので参考にしてください。

【LUNA大暴落!】仮想通貨LUNA(Terra)とは?暴落の理由と将来性を考察!

仮想通貨DAIを保有するメリット

仮想通貨DAIは値動きによる差益を狙った仮想通貨ではないので、基本的には法定通貨の代わりの意味合いが強い通貨です。

しかし、DAIはこの他にも次の保有するメリットがある通貨です。

DAIを保有するメリット

- 暴落時の資産退避先

- 価格が安定した状態での運用目的

以下で詳細を解説するので、自分にとってメリットとなるのかの判断材料にしてみてください。

暴落時の資産退避先

ステーブルコインは仮想通貨が暴落した時などの資産退避先の一面がある通貨です。

この退避先はUSDTやUSDCが主な通貨となりますが、DAIも十分候補となる通貨です。

投資は如何にリスクを分散させるかも考慮しなければいけません。

もちろん必ずしも安全とは言えませんが、DAIは仮想通貨担保型、USDT・USDCは法定通貨担保型とステーブルコインとしての型が違うので、同時にドルペッグが外れる可能性は限りなく低い通貨と言えます。

ステーブルコイン時価総額5位と言う実情も、資産退避先としての信頼性を確保できる部分と考えて良い部分です。

価格が安定した状態での運用目的

仮想通貨DAIは価格が安定していると言う点を最大限に利用した資産運用目的で保有するメリットがあります。

資産運用法としてレンディングやファーミングがありますが、通常の仮想通貨では値動きによるインパーマネントロスのリスクが付きまといます。

しかし、値動きの少ないステーブルコインならばインパーマネントロスを最小限に抑えつつ年利を得ることが可能となります。

もちろんUSDT・USDCも同じようなメリットがあるので、リスク分散も兼ねて、同時に運用することを検討するのがベストと考えます。

ステーブルコインDAIの資産運用先として、ステーブルコインの運用に特化したDEXである「CurveFinance」やレンディングサービス最大手の「NEXO」などが考えられます。

こちらの記事では上記2社を紹介しているので、DAI運用先として検討してみてください。

Nexoとは?仮想通貨を預けて最大年利16%もらう方法を徹底解説!

CurveFinance使い方ガイド!特徴や注意点も徹底解説!

2022年現在、法定通貨を預けたとしても年利0.02%などほとんど利益を得られない状態です。仮想通貨運用ならば高い年利の運用が可能となっています。しかし、仮想通貨を運用する場合はその激しい値動きがデメリットになる場合が多々あります。

仮想通貨DAIはこのデメリットを少なくし、高い運用効果を得ることのできる通貨の1つとして有力な候補です。

仮想通貨DAI購入のオススメ取引所3選

DAIを購入する際のオススメの取引所は、下記の3つです。

| 1位:Bitget(ビットゲット) | ||

|---|---|---|

| ・信頼性・使いやすさはトップクラス ・【最大6,200 USDT】の初心者ボーナス ・最大レバレッジ125倍 ・独自トークン「BGB」の保有で取引手数料最大20%OFF | ||

| キャンペーン情報 | 評判・特徴詳細 | 口座開設方法 |

| 2位:MEXC(エムイーエックスシー) | ||

|---|---|---|

| ・業界最大級の取扱銘柄数 ・有望プロジェクトの上場が早い ・最大レバレッジ200倍 ・「最大10,000 USDTウェルカムボーナス」をはじめ初心者向けキャンペーンが多い | ||

| キャンペーン情報 | 評判・特徴詳細 | 口座開設方法 |

| 3位:Kucoin(クーコイン) | ||

|---|---|---|

| ・取引手数料が安価で使いやすい ・最大レバレッジ125倍 ・「最大10,800ドルの口座開設ボーナス」「取引手数料永久20%OFF」 | ||

| キャンペーン情報 | 評判・特徴詳細 | 口座開設方法 |

それぞれの取引所の特徴を簡単に解説します。

Bitget(ビットゲット)

Bitgetの基本情報

| 取引所名 | Bitget(ビットゲット) |

|---|---|

| 運営会社 | Bitget Limited |

| 設立日 | 2018年4月 |

| 所在地 | シンガポール |

| ライセンス | 米国MSBライセンス カナダMSBライセンス オーストラリアDCEライセンス |

| 取扱銘柄数 | 現物取引:775銘柄 先物取引:227銘柄 |

| ガバナンストークン | Bitget Token(BGB) |

| 最大レバレッジ | 125倍 |

| 取引手数料 | 現物取引:メイカー:0.1%、テイカー:0.1% 先物取引:メイカー:0.014%、テイカー:0.042% |

| 主な提供サービス | 現物取引 先物取引 コピートレード 自動売買 Bitget Earn |

| ボーナスキャンペーン | 先物取引手数料30%OFFキャンペーン 手数料割引クーポンのウェルカムパック 新規ユーザータスクボーナス |

| 入出金手段・手数料 | 仮想通貨入金:手数料無料 クレジットカード入金:決済業者で手数料が異なる 仮想通貨出金:出金通貨で手数料が異なる |

| 日本語サポート | 日本語対応あり ・AIチャットサービス:24時間対応 ・オンラインチャット:平日10:00〜19:00 |

| スマホアプリ・取引ツール | スマホアプリの配信あり |

| 公式サイト | 公式サイト:https://www.bitget.com/ja/ 公式X(旧Twitter):https://twitter.com/BitgetJP 公式Telegram:https://t.me/Bitget_Japan |

Bitget(ビットゲット)は、2018年4月に設立されたシンガポールを拠点にする海外仮想通貨取引所です。700種類以上の仮想通貨を取り扱っており、DeFiやミームコインなど多彩な銘柄の取引に対応。複数国での金融ライセンスの取得や保険基金の設立など、ユーザーが安心して取引できる環境の整備にも力を入れています。

またBitgetは「コピートレード」にも強みを持っており、現物・先物双方で優秀なトレーダーをコピーして半自動的に取引を進められるのも魅力です。主力サービスを武器にこれまで2,500万人以上の登録ユーザー数・100億USDTを超える取引量を達成するなど、海外取引所の中では名実ともにトップクラスの人気を誇ります。

Bitgetのメリット

- 公式サイトが日本語対応で初心者でも扱いやすい

- コピートレードで効率的に利益獲得を目指せる

- 最大125倍のレバレッジで資金効率を高められる

- BGBの利用で取引手数料が20%OFFされる

- 海外大手と比較しても安価な手数料体系

- 強固なセキュリティ対策で安心して利用できる

- 操作性・視認性に優れたスマホアプリで取引できる

Bitgetのデメリット

- 日本の金融庁から認可を受けていない

- 法定通貨の入出金に対応していない

- 日本円を使った取引に対応していない

上記でも紹介したとおり、Bitgetは既存ユーザーのみならず新規ユーザーに対しても豪華ボーナスを複数用意しています。「取引所としての信頼性はもちろん、ボーナスキャンペーン面も重視したい」という方でも満足して利用できるでしょう。海外取引所ならではのデメリットはありますが、Bitgetはそれ以上に利用メリットの大きい海外取引所です。

MEXC(エムイーエックスシー)

MEXCの基本情報

| 取引所名 | MEXC |

| 会社名 | MEXC Global Ltd. |

| 運営会社所在地 | シンガポール(本社)・拠点は各国 |

| 設立日 | 2018年 |

| 登録者数 | 3,600万人以上 |

| 取引銘柄数 | 現物での取扱は2,500種以上 |

| 取引手数料 | 現物メイカー & テイカー手数料率 0.1% 先物メイカー手数料率 0%、テイカー手数料率 0.02% |

| 対応している言語 | 日本語・英語・韓国語・その他 全9ヶ国語に対応 |

MEXCは2018年にサービスを開始した海外仮想通貨取引所です。拠点はシンガポールにあり、当初は「MXC」という名称でしたが「MEXC Global」に名称を変えて運営しています。

カナダ、オーストラリア、エストニア、米国など複数国で金融ライセンスを取得しており、国際的にも信頼性の高い取引所です。また、2021年10月にドバイで開催された「Crypto Expo Dubai」では、アジアで最も優れた取引所として「Best Crypto Exchange Asia」を受賞し評価も高まっています。

取扱通貨の多さや、多様な言語への対応などで、ユーザー数は3,600万人を超えており世界でもトップクラスの仮想通貨取引所です。そんなMEXCのメリット・デメリットは以下のとおりです。

MEXCのメリット

- 信頼性・安全性を確保している

- 最大レバレッジ200倍で取引可能

- 取引手数料が安い

- 有望プロジェクトの上場が早い

- 取扱銘柄が非常に多い

- 独自トークンのMXを発行している

- スマホアプリでも取引可能

MEXCのデメリット

- 日本円で直接入金不可

MEXCは、将来性の高い仮想通貨を他の取引所よりも早く上場する傾向があります。たとえば、人気のミームコイン「SHIB(柴犬コイン)」は、世界最大手のバイナンスでは2021年5月に上場しましたが、MEXCではそれより1ヶ月早い2021年4月に取り扱いを開始していました。当時のSHIBは、バイナンス上場時と比べて約110分の1の価格だったため、いち早く購入できたユーザーは大きな利益を得るチャンスがあったことになります。さらに、MEXCは上場審査が比較的厳しいことで知られており、怪しいプロジェクトや詐欺コインが上場されにくいという安心感も魅力のひとつです。

MEXCでは、独自の「MXトークン」を発行しており、保有していると取引手数料が20%割引になるなど、さまざまな特典を受けられます。時価総額としてはそれほど大きくないものの、MEXCを頻繁に利用する人にとっては非常にお得なトークンと言えるでしょう。

一方で、MEXCを利用する際の注意点もあります。MEXCを含む多くの海外取引所では、日本円での直接入金や仮想通貨購入ができません。そのため、まずは国内の取引所でイーサリアム(ETH)やリップル(XRP)などを購入し、それをMEXCに送金する必要があります。また、MEXCではクレジットカードで仮想通貨を購入することも可能ですが、決済手数料がやや割高なため、頻繁に取引する場合は注意が必要です。

Kucoin(クーコイン)

Kucoinの基本情報

| 取引所名 | Kucoin |

| 運営会社 | Kucoin Co.Limited |

| 設立年 | 2017年 |

| 所在地 | セーシェル |

| 取引方法 | 現物取引レバレッジ取引資産運用サービスKucoin Wallet |

| 最大レバレッジ | 100倍 |

| 取引銘柄数 | 700銘柄以上 |

| 取引手数料 | ~0.1% |

| 入出金手数料 | 入金:無料出金:通貨によって異なる |

| 日本語対応 | 〇 |

| スマホアプリ | 〇(一部非対応) |

Kucoinは2017年にサービス提供を開始した、海外大手の仮想通貨取引所です。

700種類を超える取り扱い通貨数を誇っており、アルトコインの選択肢の広さがポイント。現物取引や先物取引など、豊富な提供サービスから仮想通貨取引を始められます。

また、下記のメリットにあるようなユニークな特徴から、Kucoinは2,000万人を超えるグローバルユーザー数を獲得し、海外大手と称される取引所にまで成長しました。

Kucoinのメリット・デメリットをまとめると次のようになります。

Kucoinのメリット

- 2段階認証・取引パスワードなどの強固なセキュリティ対策を実施

- 公式サイトが日本語に対応していて利用しやすい

- 最大レバレッジ100倍に対応し、効率良い資産形成が可能

- 取引手数料は〜0.1%と比較的安価

- 独自トークンKCS保有によって、手数料の割引や配当金を獲得可能

- 700種類を超える豊富なアルトコインの取り扱い

- レンディング・ステーキングなどのDeFiサービスも実装

Kucoinのデメリット

- 過去にハッキング被害を受けている

- 日本人ユーザーの利用制限が懸念されている

- 日本円の入金には対応していない

- 一部日本語に対応していないページがある

過去にハッキング被害を受けている点は、取引所としての信頼感に関わる大きな問題です。

しかし、短期間で80%の流出資金の回収、CEOが被害を受けたユーザーに対して全額補償を実施といった早急な対応により、Kucoinはユーザーからの信頼を回復しています。

シンプルな画面や操作性で使い勝手が良いため、初めて海外取引所を利用する方にもおすすめの取引所です。

仮想通貨DAIに関するよくある質問(Q&A)

最後に仮想通貨DAIについての質問に回答していきます。

国内取引所で購入可能です。国内の大手取引所だとGMOコインとBitbankで購入できます。

いいえ、基本的に利益確定やステーキング目的で保有しているはずです。ステーブルコインはその特性上、値上がりを期待することはできません。

そのため、用途としては「利益を確定したい時」や、「ステーキングして利息を稼ぎたい時」などに価格が安定しているDAIを利用することが多いです。

担保として認められている通貨は、下記の18種類です。

ETH/USDC/USDT/BAT/WBTC/TUSD/KNC/ZRX/MANA/PAX/COMP/LRC/LINK/BAL/YFI/GUSD/UNI/RENBTC

まとめ

仮想通貨DAIはステーブルコインとしての将来性は高く、USDTやUSDCと共にステーブルコインの有用性を世界に広める役割を担う可能性のある通貨です。

しかし、そのためには仮想通貨がさらに一般的にも認知され、前向きな法整備が不可欠な部分はあります。

ですが、現状でも仮想通貨時価総額ランキング27位(2025年9月現在)、ステーブルコインでは第5位と言う地位を築いている通貨なので、リスク分散先として資産運用通貨として十分に有効に利用できる通貨です。

仮想通貨はまだまだ発展途中の分野なので正確な情報収集が不可欠です。

本サイトでは常に仮想通貨取引所を中心に最新の情報を更新しているので、ぜひ利用して仮想通貨DAIの有効利用のために役立ててください。