近年、世界的なインフレの高まりとともに、投資家は伝統的なリスクヘッジ資産であるコモディティ(商品)と仮想通貨をどのように活用するかについて関心を高めています。特に、エネルギー価格とビットコインマイニングの関係、金とゴールドトークンの比較が注目されています。

本記事では、それぞれの要素を分析し、インフレ時代の投資戦略について考察します。

エネルギー価格とビットコインマイニングのダイナミクス

ビットコインマイニングは、膨大な電力を消費するプロセスであり、エネルギー価格の変動がマイニングの採算性に直接影響を与えます。エネルギー価格が上昇すると、マイナー(採掘者)のコストも増大し、特に電力コストの高い地域では採算が取れなくなる可能性があります。結果として、マイニング拠点が電力コストの安い国や再生可能エネルギーを活用できる地域に移動する傾向が強まっています。

また、エネルギー市場の変動はビットコインの価格にも影響を与える可能性があります。例えば、石油価格の上昇が電力コストを押し上げ、マイニングコストが増加した場合、ビットコインの市場供給が減少し、価格が上昇する可能性があります。一方で、エネルギーコストが低下すれば、マイニングが活発化し、市場供給が増えることで価格が抑制される可能性もあります。

金 vs. ゴールドトークン:デジタル資産としての信頼性

金(ゴールド)は長年にわたりインフレ対策としての代表的な資産とされてきました。しかし、近年では金に裏付けられたデジタル資産「ゴールドトークン」が登場し、新しい投資手段としての地位を築きつつあります。

金の強み

- 物理的な価値があり、中央銀行や機関投資家が保有することで信頼性が高い。

- 歴史的に安定した価値を持ち、経済不安時の安全資産として機能。

- インフレや通貨下落時のリスクヘッジとして実績がある。

ゴールドトークンの強み

- 金に裏付けられたデジタル資産であり、ブロックチェーン技術を活用することで透明性と流動性が向上。

- 物理的な金の保管リスクを回避しつつ、少額取引が可能。

- グローバルな送金やデジタル決済の手段として活用できる可能性がある。

ただし、ゴールドトークンには規制リスクや信頼性の問題も伴います。発行主体の信頼性や保管方法の透明性が求められ、従来の金市場と比較すると、制度的な課題が残っています。

まとめ

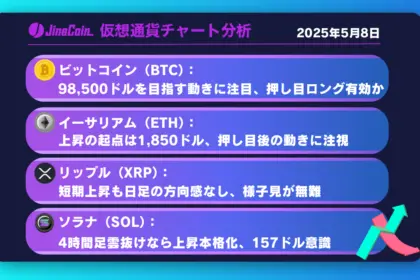

インフレ環境下において、仮想通貨とコモディティは異なる役割を果たします。ビットコインはエネルギー価格と密接に関係しながらも、デジタルゴールドとしての価値を強めています。一方、ゴールドトークンは物理的な金の信頼性とブロックチェーン技術の利便性を兼ね備えた新たな資産クラスとして注目されています。

今後の投資戦略として、仮想通貨とコモディティを組み合わせることで、より強固なポートフォリオを構築することが求められるでしょう。

最終的に、投資家は自身のリスク許容度や市場動向を見極めながら、適切なヘッジ手段を選択することが重要です。インフレ時代の資産防衛策として、仮想通貨とコモディティの役割を理解し、柔軟な投資戦略を構築することが求められます。

また仮想通貨と金の価格の値動きの差に関してもポートフォリオの組み入れ比率に影響するため、値動きの幅から割合を考えないといけない点は注意点と言えます。