- Bitgetでの利益に関する税金の基本知識:仮想通貨取引で得た利益は「雑所得」として総合課税の対象となり、給与所得者は年間20万円以上、扶養内の学生や主婦は年間33万円以上の利益で確定申告が必要。

- 税金が発生するタイミング:仮想通貨の売却、仮想通貨同士の交換、仮想通貨での買い物、ポジションの決済、ボーナスやエアドロップの受領時など、多岐にわたる。

- 確定申告の手順と注意点:取引履歴の整理、所得の計算、申告書の作成と提出が必要で、正確な記録と適切な申告が求められる。

Bitgetの利益に対して発生する税金は下記のようになっています。

| 課税対象取引 | すべての取引の利益すべてのサービスで得る報酬 |

| 課税対象の期間 | 確定申告前年1月1日~12月31日 |

| 課税方法 | 雑所得・総合課税 |

| 確定申告が必要な利益額 | ・給与所得のある会社員→1年で20万円以上 ・学生・主婦など家族の扶養に入っているもの→1年で33万円以上 ・個人事業主、フリーランスなど→利益の額に関わらず確定申告が必要 |

Bitgetの関連記事

純金小判やiPhone 17 Proなどの豪華報酬をプレゼント!

Bitget(ビットゲット)の取引で税金が発生するタイミング

「Bitget(ビットゲット)」のような海外取引所で利益を上げた場合「確定申告はどのような手順で行えばいいのか」疑問に思う方が多いと思います。

そもそも「仮想通貨の確定申告は難しい」というイメージがあると思いますし、それが海外取引所での取引となるとさらに難しく感じますよね。

しかし、実際は国内の取引であろうと、海外の取引であろうと考え方は変わらないので、この記事を最後まで読んで「確定申告への不安」を解消してください。

まずは、Bitgetの取引で税金が発生するタイミングについて理解していきましょう。

税金が発生するタイミングは下記の通りです。

- 仮想通貨を売却した時

- 仮想通貨同士を交換した時

- 仮想通貨で買い物をした時

- ポジションを決済した時

- ボーナス・エアドロップ等の無償で報酬を得た時

- レンディングやステーキングで報酬を得た時

仮想通貨を売却した時

1つ目のタイミングは、仮想通貨を売却した時です。

仮想通貨を購入した時の価格よりも売却した時の価格が高い場合に、その差額が課税対象になります。

例:1BTC300万円の時に購入して、1BTCの価格が400万円まで上がったタイミングで売却した場合は、差額の100万円が課税対象になるということです。

仮想通貨同士を交換した時

2つ目のタイミングは、仮想通貨同士を交換(スワップ)した時です。

仮想通貨で仮想通貨を購入(交換)した時は、法律上「持っている通貨を一度売却して日本円に換金してから、別の通貨を購入した」という扱いになります。

つまり「仮想通貨同士を交換する=仮想通貨を売却してから日本円に換金して購入する」になるので、考え方は「仮想通貨を売却した時」と同じです。

例 ) BTCとETHを交換した場合

BTCの購入価格 → 300万円

BTCとETHを交換するときのBTCの価格 → 400万円

1ETHの価格 → 20万円

上記の場合に、1BTC(400万円)を20ETHに交換したとします。

その場合、BTCの購入時の価格は「300万円」で、ETHと交換した時のBTCの価格は「400万円」です。

「通貨同士の交換=仮想通貨を売却して日本円に換金してから購入する」になりますので、ここでは「BTCを売却した」と考えれば良い訳です。

そのため、BTCの購入時の価格と交換時(売却時)の差額は「100万円」なので、この100万円が課税対象になります。

難しく解説してしまいましたが「仮想通貨同士の交換」は、「交換元の通貨を売却する」と考えればOKです。

仮想通貨で買い物をした時

3つ目のタイミングは、仮想通貨で買い物をした時です。

この場合は物を購入した時に利益が生じた場合に税金が発生します。

例)10万円で購入したBTCが、値上がりして「30万円」まで上がったとして、そのBTCで30万円のPCを買った時。

この場合、30万円するPCを実質10万円で購入したことになるので、20万円お得に購入したことになりますよね。

この様な場合に税金が発生します。

課税対象になるのは「商品価格 - 通貨の購入価格」の差額になります。そのため、今回の場合は「30万円(PCの価格)- 10万円(BTCの購入価格) 」で20万円が課税対象になります。

ポジションを決済した時

4つ目のタイミングは、ポジションを決済した時です。

正確には、先物取引(証拠金取引)などで保有しているポジションを決済し、利益が出た場合は税金が発生します。

仮想通貨の証拠金取引は「申告分離課税の適用は無い」ので、通常の現物取引と同様に「雑所得で総合課税」の対象になります。

課税対象になるのは「ポジション決済時の価格 - ポジションを持った時の価格」になります。

ボーナス・エアドロップ等の無償で報酬を得た時

5つ目のタイミングは、ボーナスやエアドロップ等の無償で報酬を得た時です。

この場合、下記の2つのパターンによって扱いが異なります。

- 配られた通貨に既に市場価値がついている場合

- 配られた通貨に市場価値がついていない場合

配られた通貨に既に市場価値がついている場合

「既に市場価値がついている」とは、主に取引所に上場している通貨のことを指します。

その様な通貨を無償で得た場合は、入手時点の時価を利益として扱われ「入手した報酬額のすべてが課税対象」になります。

配られた通貨に市場価値がついていない場合

「市場価値がついていない通貨」とは、主に「上場前の通貨」や「ハードフォークから付与された通貨」等を指します。

この様な市場価値がついていない通貨を無償で入手した時は「付与された時点の取得額は0」となり、取得時に税金は発生しません。

ただ、その後価値が上がり売却した場合には、売却額の全額が課税対象となりますので注意してください。

レンディングやステーキングで報酬をもらった時

6つ目のタイミングは、レンディングやステーキングで報酬を貰った時です。

ステーキング報酬にかかる税金は、報酬を受け取った時点での時価がそのまま収益として計算され、報酬額の全額が課税対象になります。

一応報酬額から必要経費を引くことはできますが、ステーキング系で引ける経費はほとんどありません。

「ステーキングする為に買った「通貨の購入費用」は経費で引けないの?」と感じる方がいるかと思いますが、残念ながら引くことはできませんので、覚えておきましょう。

Bitgetでの取引の税金・確定申告の基礎知識

Bitgetの取引を確定申告するに当たって、理解しておいてほしいポイントが5つあります。

- Bitgetの取引で確定申告が必要な人

- 確定申告しなければいけない取引期間

- 確定申告の税金の計算種別

- 仮想通貨で得た利益は雑所得に該当

- 税制優遇は受けられない

それぞれ解説していきます。

Bitgetの取引で確定申告が必要な人

仮想通貨の確定申告は取引所で所在を判定するのではなく「通貨保有者の居住地」で判定します。

そのため、利用している取引所が「国内」であろうが「海外」であろうが、日本に住んでいれば関係なく確定申告する必要があるということです。

仮想通貨の取引で確定申告が必要になる利益額は「給与所得者」か「専業主婦・フリーランス」かで変わってきます。

それぞれの、確定申告が必要になる利益額は下記のとおりです。

それぞれの確定申告が必要になる利益額

- 給与所得者 → 年間利益が20万円以上

- 専業主婦・フリーランス → 年間利益が48万円以上

ただ、給料所得者に関しては「2,000万円以上、または2箇所以上の事業所から給料所得を得ている場合」は、年間利益が20万円以下でも申告が必要なので注意してください。

また、学生や主婦など「扶養されている方」は、33万円以上の利益が出て初めて課税の対象になります。

確定申告しなければいけない取引期間

確定申告をしなければいけない取引期間は、毎年1月1日~12月31日までに行った取引になります。

例えば2024年の7月に、大きな利益を出したとした場合は、その利益は2024年分の確定申告(提出期間2025年2月~3月頃)で申告する必要があります。

仮に翌年の2025年1月に利益が出たとした場合、その利益は2024年分の確定申告には含まれず、2025年分の確定申告(提出期間2026年2月~3月頃)で申告することになります。

確定申告は、申告する年の翌年となる2月~3月頃に行うので、すこし混乱してしまうかもしれませんが、単純に「年始から年末までに行った取引を申告する」ことを覚えておきましょう。

確定申告の税金の計算種別

仮想通貨取引の確定申告をする際は「仮想通貨で得た1年間の所得を全部合わせた金額」から、仮想通貨を購入した時の「取得価格」を引いて損益額を計算します。

噛み砕いて説明すると、「1年間の仮想通貨収入」− 「通貨の取得単価」になります。

その計算に必要になる「取得単価」は「平均単価×数量」から求めることができるのですが、この「平均単価」を求める際の計算方法が2種類用意されています。

それが「移動平均法」と「総平均法」です。それぞれの計算の仕方は、下記のとおりです。

移動平均法:

仮想通貨の購入の都度、取得価額を算出する方法。

計算が複雑で難しいですが、経済的な実態に即した計算方法で「年度中に所得計算ができる」ため、所得の見積もりや納税する資金の準備がしやすい特徴があります。

総平均法:

年間の購入金額合計を購入数量合計で割って算出する方法。

計算は容易ですが、購入タイミングや市場トレンドによって経済的な実態から離れてしまう可能性があり「年度が終わらないと取得価額がわからない」ため、納税の準備がしにくい特徴を持っています。

どちらもメリット・デメリットがあります。自分の投資方法や取引回数などを考えたうえで、どちらの方法で計算するか検討しましょう。

ただ、一度採用した計算方法は「3年間は変更が認められない」ので注意してください。

仮想通貨で得た利益は雑所得に区分される

仮想通貨の取引で得た利益は、雑所得に区分されます。

そして雑所得は、給与所得などの所得金額の合計額に対して課税(総合課税)されます。

例えば給与所得が500万円、仮想通貨取引による所得が200万円の場合は「合計の700万円から控除額が引かれた金額」に対して課税されることになります。

利益額毎の税率は、下記の通りです。

| 所得金額 | 税率 | 控除額 |

|---|---|---|

| 1000円~194万9000円 | 5% | 0円 |

| 195万円~329万9000円 | 10% | 9万7500円 |

| 330万円~694万9000円 | 20% | 42万7500円 |

| 695万円~899万9000円 | 23% | 63万6000円 |

| 900万円~1799万9000円 | 33% | 153万6000円 |

| 1800万円~3999万9000円 | 40% | 279万6000円 |

| 4000万円以上 | 45% | 479万6000円 |

所得額が大きくなるほど税率が上がる累進課税で、最高で45%(住民税を合わせると55%)の所得税が課せられます。

税制優遇は受けられない

FX取引は租税特別措置法上の金融商品先物取引等に該当するとされていますが、仮想通貨の証拠金取引は該当しません。

そのため、仮想通貨の証拠金取引(先物取引)は申告分離課税を適用することができません。

通常のFX取引で国内取引所を利用する場合は、株式と同じようにどれだけ利益が多くても「一律20%」の税率です。(海外の取引所を使う場合は最大税率55%)

それに対して仮想通貨の証拠金取引は、使っている取引所が国内であろうと海外であろうと、最大税率は55%です。

FX取引と比べると、仮想通貨取引の税率は冷遇されています。

大きく利益を上げれば、その分税金も多く支払う必要があるのが仮想通貨取引の現状となります。

Bitgetの確定申告のやり方・手順

Bitgetで確定申告をする手順は、下記の3STEPです。

- Bitgetの取引履歴(CSVデータ)をダウンロードする

- 損益計算ツールで仮想通貨取引の税金を計算

- 国税庁の確定申告ページからオンライン申告をする

それぞれ解説していきます。

STEP1:Bitgetの取引履歴(CSVデータ)をダウンロードする

確定申告をする為には「損益計算」が必要で、損益計算をする為には「取引履歴」が必要になります。

そのため、まずはBitgetから「取引履歴」をダウンロードしていきます。

Bitgetでの取引履歴(csv/Excelファイル)は、PC版からのみダウンロードが可能です。

「現物取引」と「先物取引」のそれぞれのダウンロード方法を解説していきます。

Bitgetで取引履歴をダウンロードする方法【現物取引】

まず、Bitgetにログインして、ホーム画面右上の「資産」から「取引履歴」をクリックしてください。

下記の画面に移るので、取引履歴の欄から「現物取引」を選択→「注文履歴」をクリックの順に進めてください。

そうしたら「注文タイプ」の選択→「取引期間」の選択→「データのエクスポート」をクリックの順で進めれば、取引履歴をダウンロードできます。

Bitgetで取引履歴をダウンロードする方法【先物取引】

先物取引の取引履歴をダウンロードする方法も、現物取引の時とほとんど同じです。

Bitgetにログインして、ホーム画面右上の「資産」から「取引履歴」をクリックしてください。

取引履歴の欄から「先物注文」を選択→「注文履歴」を選択の順に進めてください。

「先物取引の種類」を選択→「取引情報」の入力→「USDT – データのエクスポート」をクリックの順番で進めれば、先物取引の取引履歴のダウンロードが完了します。

STEP2:損益計算ツールで仮想通貨取引の税金を計算

仮想通貨の損益計算ツールは、下記の2つがオススメです。

- クリプタクト

- G-tax

上記の2つは取引所からダウンロードした取引履歴をアップロードするだけで、自動で損益計算できるツールになります。

それぞれ損益計算ツールの中で有名なツールですし、Bitgetの取引履歴データに対応しています。

それぞれの特徴について簡単に解説します。

クリプタクト

クリプタクトは、損益計算を自動で行ってくれる国内ツールのことで、取り扱い銘柄が「11,800種類」を超えています。

「ユーザー数・取り扱い銘柄数・取引種類・対応取引所数」のすべてが、国内トップを誇るほど程で、一番の大手損益ツールと言えます。

無料プランも用意されていますが、海外取引所で行った取引の損益計算を行うには、有料プランに加入する必要があります。

料金プランは、下記の通りです。(価格はすべて税込みです)

| 無料 ¥0 | お試し ¥8,800 | ライト ¥19,800 | スタンダード¥33,000 | アドバンス¥55,000 | プレミアム¥110,000 | 億り人¥220,000 | |

|---|---|---|---|---|---|---|---|

| 年間取引件数 | ~50件 | ~500件 | ~5,000件 | ~50,000件 | ~1,000,000件 | ~5,000,000件 | ~無制限 |

| 海外取引所の対応機能 | ✕ | ✕ | 〇 | 〇 | 〇 | 〇 | 〇 |

| カスタム取引・取引編集 | ✕ | 〇 | 〇 | 〇 | 〇 | 〇 | 〇 |

| カスタム取引のサブカテゴリー利用 | ✕ | ✕ | ✕ | 〇 | 〇 | 〇 | 〇 |

| DeFi取引の自動対応 | ✕ | ✕ | ✕ | ✕ | 〇 | 〇 | 〇 |

| 取引履歴一覧ダウンロード | ✕ | 〇 | 〇 | 〇 | 〇 | 〇 | 〇 |

| 法人評価損益対応 | ✕ | ✕ | ✕ | 〇 | 〇 | 〇 | 〇 |

| アップロード時のファイル容量 | 50MB | 50MB | 80MB | 80MB | 100MB | 200MB | 200MB |

| 詳細設定 | ✕ | 〇 | 〇 | 〇 | 〇 | 〇 | 〇 |

クリプタクトの無料版を試してみたい、詳しく知りたい方は下記より公式サイトにアクセスすてみてください。

G-Tax

G-Taxはクリプトタクトと同様に、仮想通貨取引の確定申告に必要な「損益計算を自動で行ってくれるツール」です。

国内取引所の損益計算をしたい&取引量が100件未満の方は、無料でG-Taxを使うことができます。

ただ、海外取引所で行った取引の損益計算がしたい場合は「有料」になりますので注意してください。

料金は下記の通りです。

| フリープラン | ミニマムプラン | ライトプラン | ベーシックプラン | プレミアムプラン | |

|---|---|---|---|---|---|

| 基本料金/年 | 無料 | 8250円 | 16500円 | 33000円 | 55000円 |

| 取引件数/年 | ~100件 | ~300件 | ~1,000件 | ~30,000件 | ~50,000件 |

| 海外取引所データ対応 | ✕ | ✕ | 〇 | 〇 | 〇 |

| DeFiデータ対応 | ✕ | ✕ | 〇 | 〇 | 〇 |

G-Taxの公式ページはこちらからアクセスできます。

STEP3:国税庁の確定申告ページからオンライン申告をする

損益計算が終わったら、ようやく確定申告です。

申告の大まかな手順は以下のようになります。

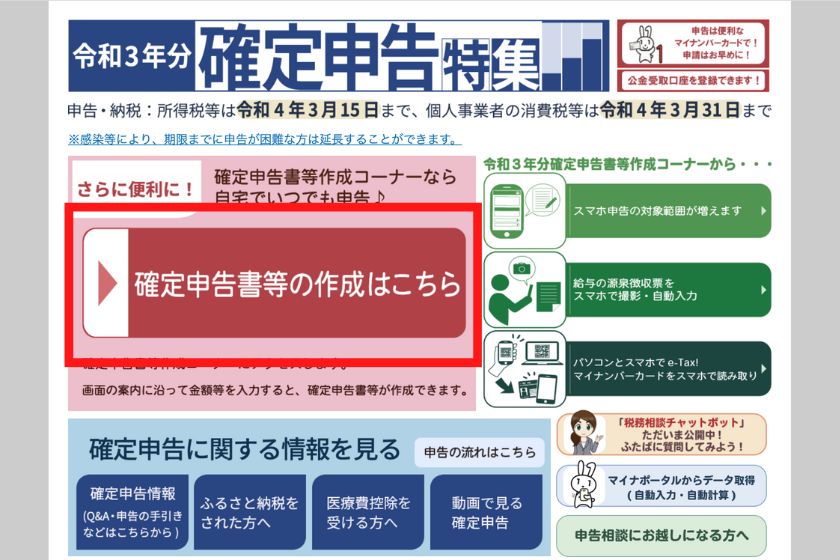

まず国税庁の確定申告ページにアクセスします。

すると、下記の画面が表示されると思うので「確定申告書の作成はこちら」をクリックしてください。

次に、赤枠で囲んだ「作成開始」をクリックします。

続いて、提出方法を選択します。ご自身にとって都合の良いものを選択してください。

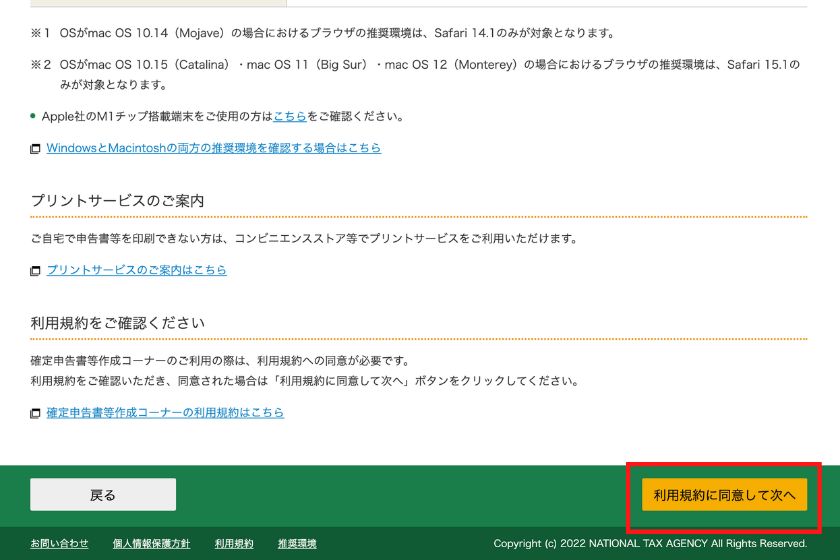

すると、確認画面が表示されるので「利用規約に同意して次へ」をクリックします。

赤枠で囲んである「矢印マーク」をクリック→「所得税」をクリックの順に進めて下さい。

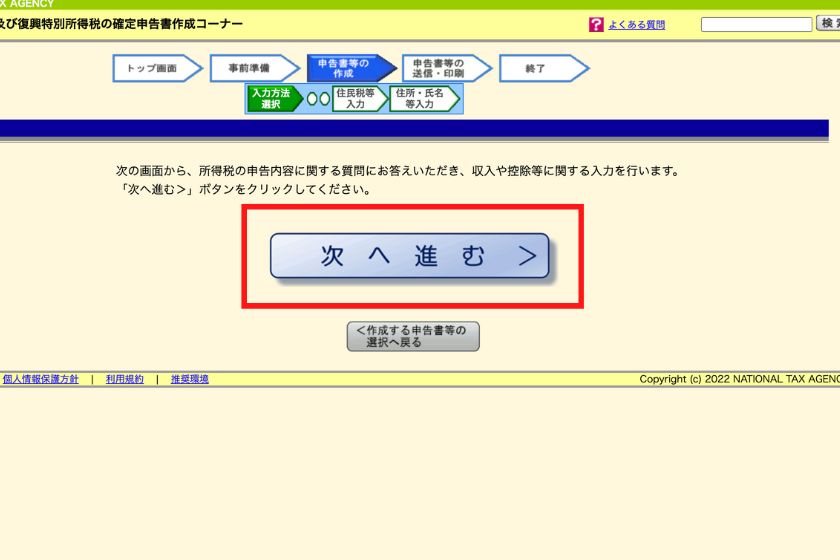

下記の画面が表示されたら「次へ進む」をクリック。

「申告書の作成をはじめる前に」の画面が表示されるので「生年月日」の入力→回答の欄から「はい」をクリックの順に進めて下さい。

そうすると、さらに2つの質問内容が表示されるので、回答して「次へ進む」をクリック。

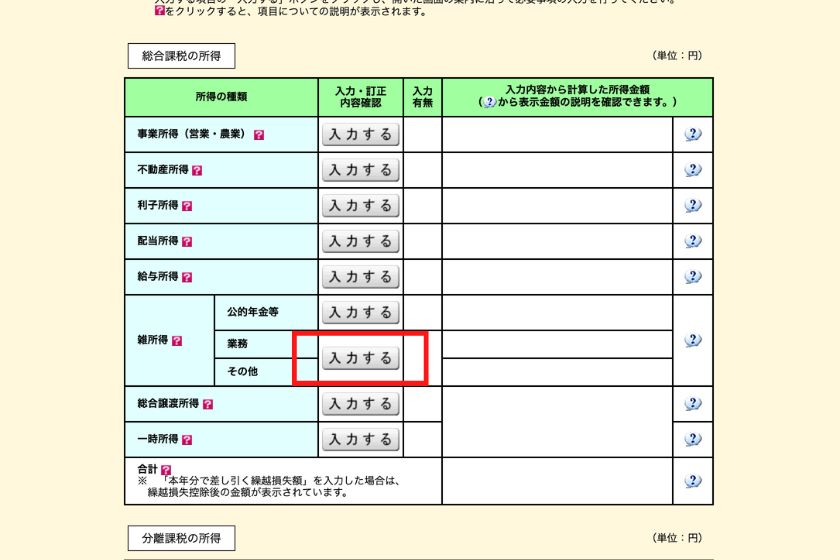

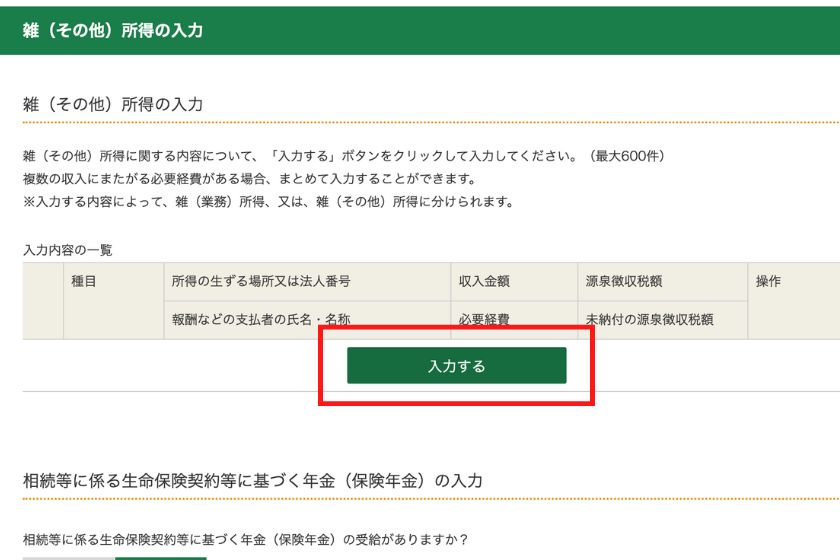

ここまで進めると下記の画面が表示されるので「雑所得」の中の「その他」の欄に入力していきます。

下記の画面が表示されるので「入力する」をクリック。

下記の入力項目が表示されるので、損益計算ツールの計算結果を入力して下さい。

詳しい入力内容については、下記のクリプトタクトさんの記事で詳しく解説されているので、そちらからご確認ください。

【ステップバイステップで自分でできます!仮想通貨の確定申告】

G-Taxからの手順については、下記の記事で解説されています。

Bitgetの税金を安くする方法

Bitgetの取引にかかる税金を安くする方法は、下記の3つが挙げられます。

- 経費を計上する

- 法人化

- 損益通算(内部通算)を利用して節税する

それぞれ解説していきます。

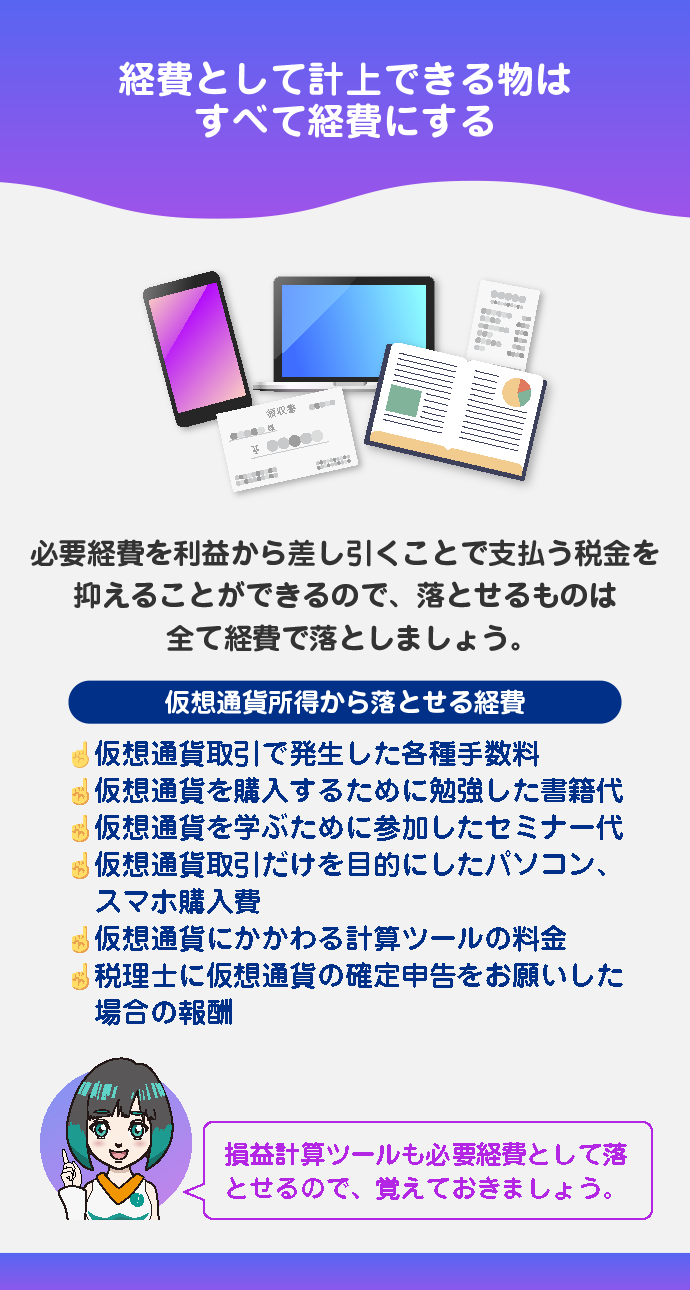

経費を計上する

節税でまず一番に考えるべきことは「経費として計上できる物はすべて経費にする」ことです。

必要経費を利益から差し引くことで、支払う税金を抑えることができるので、落とせるものは全て経費で落としましょう。

仮想通貨からの所得から落とせる経費は、下記の様なものが挙げられます。

仮想通貨所得から落とせる経費

- 仮想通貨取引で発生した各種手数料

- 仮想通貨を購入するために勉強した書籍代

- 仮想通貨を学ぶために参加したセミナー代

- 仮想通貨取引だけを目的にしたパソコン購入費、スマホ購入費

- 仮想通貨にかかわる計算ツールの料金

- 税理士に仮想通貨の確定申告をお願いした場合の報酬

先ほど紹介した、損益計算ツールも必要経費として落とせるので、覚えておきましょう。

法人を設立する

法人を設立して仮想通貨取引を行うと、実効税率で24%~34%程度に抑えることが可能になります。

単純計算で20%程抑えることができるので、かなり大きなメリットですよね。

他にも「他事業との損益通算が可能」であったり「欠損金の繰り越しが可能」であったりとメリットは多いです。

ただ、もちろんデメリットもあります。

例えば、法人の場合だと「含み益も課税対象」になったり「会社維持費」が発生したりと、個人で投資している場合では掛からない費用や手間が多く掛かります。

ご自身の取引量・利益額によって法人化した方が良いかどうかは変わってきますので、検討する場合はしっかり考える様にしましょう。

損益通算(内部通算)を利用して節税する

仮想通貨で損益が発生しても、株式や不動産との損益通算はできません。

しかし、仮想通貨の所得同士であれば「雑所得内で損益通算が可能」になります。

例えば、Bitgetの現物取引で利益を出し、先物取引では損失を出してしまった場合、損益通算(内部通算)を利用して先物取引のマイナスを現物取引の利益から相殺して申告できるということです。

ただ、雑所得の損益は翌年以降に繰り越すことができないことに注意してください。

下記に例を挙げましたので、参考にしてください。

例)2022年に20万円の損失があり、年末に20万円の含み益がある場合。

▼年を越してから利益確定した場合

課税対象額

2022年:0円

2023年:20万円

2022年に発生した損失は繰越せないので、利益の確定が年越し後になってしまうと損失と相殺することは出来ません。

▼年を越す前に利益確定した場合

課税対象額

2022年:0円

2023年:0円

20万円の損失が出ている年に、利益を確定することができれば、損失を利益で相殺することが出来ます。

上記の様に、損失と含み益の両方が発生している場合は、年内に利益確定することで損失を相殺することができ絶税に繋がります。

【参考】海外取引所の利益はバレない?

結論から言いますと、海外取引所の利益はバレてしまいます。

なぜなら、日本の国税庁は世界各国と租税条約を締結しており、条約に基づく情報を交換できるからです。

つまり「海外の税務当局から必要な情報の収集・提供を要請できてしまう」と言うことです。

また、仮想通貨取引はブロックチェーン上に取引履歴が刻まれ、その情報は誰でも確認することができます。

そのため「海外の取引所だからバレないはず」と考えるのではなく、今のうちから確定申告の知識をつけておき、利益が出た時に焦らずに対処できる様にしておきましょう。

Bitgetの基本概要

Bitgetの基本情報

| 取引所名 | Bitget(ビットゲット) |

|---|---|

| 運営会社 | Bitget Limited |

| 設立日 | 2018年4月 |

| 所在地 | シンガポール |

| ライセンス | 米国MSBライセンス カナダMSBライセンス オーストラリアDCEライセンス |

| 取扱銘柄数 | 現物取引:775銘柄 先物取引:227銘柄 |

| ガバナンストークン | Bitget Token(BGB) |

| 最大レバレッジ | 125倍 |

| 取引手数料 | 現物取引:メイカー:0.1%、テイカー:0.1% 先物取引:メイカー:0.014%、テイカー:0.042% |

| 主な提供サービス | 現物取引 先物取引 コピートレード 自動売買 Bitget Earn |

| ボーナスキャンペーン | 先物取引手数料30%OFFキャンペーン 手数料割引クーポンのウェルカムパック 新規ユーザータスクボーナス |

| 入出金手段・手数料 | 仮想通貨入金:手数料無料 クレジットカード入金:決済業者で手数料が異なる 仮想通貨出金:出金通貨で手数料が異なる |

| 日本語サポート | 日本語対応あり ・AIチャットサービス:24時間対応 ・オンラインチャット:平日10:00〜19:00 |

| スマホアプリ・取引ツール | スマホアプリの配信あり |

| 公式サイト | 公式サイト:https://www.bitget.com/ja/ 公式X(旧Twitter):https://twitter.com/BitgetJP 公式Telegram:https://t.me/Bitget_Japan |

Bitget(ビットゲット)は、2018年4月に設立されたシンガポールを拠点にする海外仮想通貨取引所です。700種類以上の仮想通貨を取り扱っており、DeFiやミームコインなど多彩な銘柄の取引に対応。複数国での金融ライセンスの取得や保険基金の設立など、ユーザーが安心して取引できる環境の整備にも力を入れています。

またBitgetは「コピートレード」にも強みを持っており、現物・先物双方で優秀なトレーダーをコピーして半自動的に取引を進められるのも魅力です。主力サービスを武器にこれまで2,500万人以上の登録ユーザー数・100億USDTを超える取引量を達成するなど、海外取引所の中では名実ともにトップクラスの人気を誇ります。

Bitgetのメリット

- 公式サイトが日本語対応で初心者でも扱いやすい

- コピートレードで効率的に利益獲得を目指せる

- 最大125倍のレバレッジで資金効率を高められる

- BGBの利用で取引手数料が20%OFFされる

- 海外大手と比較しても安価な手数料体系

- 強固なセキュリティ対策で安心して利用できる

- 操作性・視認性に優れたスマホアプリで取引できる

Bitgetのデメリット

- 日本の金融庁から認可を受けていない

- 法定通貨の入出金に対応していない

- 日本円を使った取引に対応していない

上記でも紹介したとおり、Bitgetは既存ユーザーのみならず新規ユーザーに対しても豪華ボーナスを複数用意しています。「取引所としての信頼性はもちろん、ボーナスキャンペーン面も重視したい」という方でも満足して利用できるでしょう。海外取引所ならではのデメリットはありますが、Bitgetはそれ以上に利用メリットの大きい海外取引所です。

Bitgetの税金・確定申告に関するよくある質問

1年間の仮想通貨取引で得た収入を申告する必要があるので、すべて合算して計算する必要があります。

また、損失と利益の両方が発生している場合は、年内に利益を確定することで損失を相殺することができます。

確定申告する必要があります。

ブロックチェーン上の記録は誰でも見ることができるので、メタマスクに資金を隠す目的で送金したとしても、調査しようと思えば出来てしまいます。

「メタマスクに入れとけばバレないんじゃないか」と思うかもしれませんが、ウォレット内の通貨も申告しましょう。

ちなみに、自分の取引所口座からメタマスクへの送金は「自分の資産を移動させただけ」になるので、税金は発生しません。

仮想通貨は現在国内取引所の優遇などが無いので、全て合わせて計算する必要があります。

国内と海外の両方の取引所を使っている場合は、それぞれの取引所に対応している損益計算ツールが違う場合があるので、よく確認して計算するようにしてください。

まとめ

Bitgetの確定申告について解説しました。

「仮想通貨の利益は申告しなくてもバレないんじゃないか?」と考える方も多いかと思いますが、ブロックチェーン上に取引情報が刻まれているので、調査すればすぐにバレてしまいます。

そうなってしまっては重加算税などさらに大きな金額を支払わなくてはいけなくなってしまうので、この記事を参考にかならず確定申告は行うようにしてください。

また、仮想通貨の税率はかなり高いので、大きく利益を出すことができたとしても、使い過ぎずに税金用に支払う金額を残しておくのがポイントです。

Bitgetでは「レバレッジ最大125倍&ロスカット採用」しているので、デリバティブ取引で安全に少ない資金で大きな利益を狙うことができます。

他にも、コピートレード機能を使えば「トレード初心者」でもすぐに利益を出すことが可能なので、ぜひBitgetで仮想通貨トレードを始めて税金を納めるくらい稼いでみましょう。

純金小判やiPhone 17 Proなどの豪華報酬をプレゼント!